«Філіппінські граблі», або МВФ та податкова реформа на Філіппінах

Філіппіни увійшли в історію, як країна-рекордсмен за тривалістю виконання програм МВФ: протягом 1962–2000 років у цій країні було започатковано 23 програми. Незважаючи на це, з 60-х років Філіппіни демонструють найгірший рівень економічного зростання в регіоні. За Індексом людського капіталу, що вказує на якість життя та на можливість вільного доступу до освіти та до охорони здоров’я, Філіппіни в 2013 році займали «почесне» 117 місце зі 187 країн. І все це на фоні високого рівня безробіття та критично низьких податкових доходів. Як за країною закріпилося прізвисько «хвора людина Азії» та чому низьке податкове навантаження разом з міжнародними кредитами не дали поштовх економічному розвитку Філіппін − читайте у нашій статті.

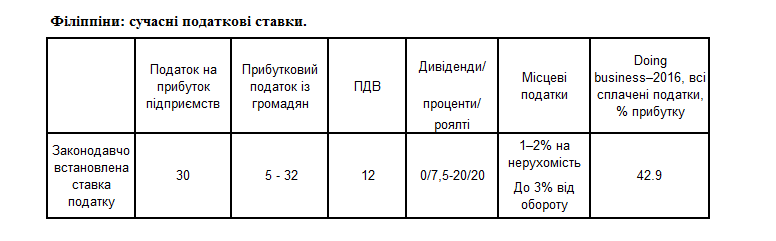

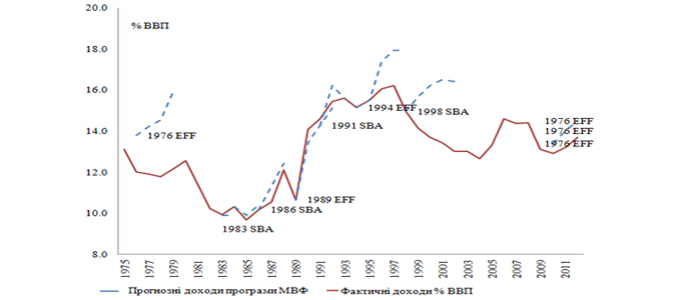

Філіппіни – це країна, яка довгий час знаходила можливості не виконувати поради МВФ і жила відповідно до своїх потреб. Завдяки лояльній позиції Фонду Філіппіни увійшли в історію, як країна-рекордсмен за тривалістю виконання програм МВФ: протягом 1962–2000 років у цій країні було започатковано 23 програми. При чому збільшення податкових доходів було ключовою вимогою кожної програми Фонду. Однак навіть сьогодні податкові доходи на Філіппінах ледве сягають 16% ВВП.

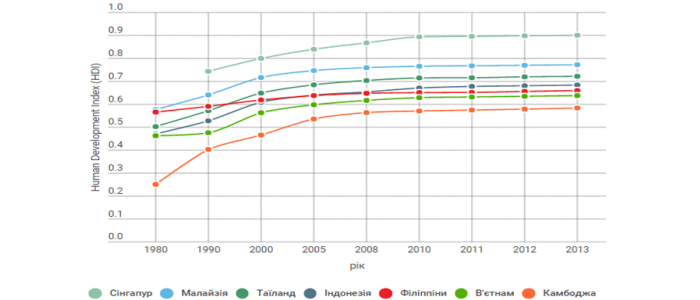

Здавалося б низьке податкове навантаження – це вільний ринок та рай для людей ліберальних поглядів. Але життя довгий час не налагоджувалося. За країною закріпилося прізвисько «хвора людина Азії» («sick man of Asia»). Темпи економічного росту в порівнянні з іншими країнами регіону з 60-х років дуже довго «пасли задніх». У 2010 році ВВП на душу населення був на третину нижчий за аналогічний показник у сусідній Індонезії, вдвічі нижчий, ніж у Таїланді та в 4 рази менший, ніж у Малайзії. ВВП на душу населення на Філіппінах в 1960–2008 рр. у середньому зростав на 1.5% на рік, у той час як у регіоні цей ріст становив 4.0% річних. Продуктивність праці на Філіппінах (читай обсяг виробництва на працюючого) за 27 років з 1980-го по 2007-й рр. зросла «аж» на 10% [1], у той час як у країнах регіону цей показник за цей же період подвоївся. Високим залишався рівень безробіття: на Філіппінах – 6–11% [2], у той час як у країнах-сусідах безробіття становило 2–3%. Чверть населення довгий час залишалася за межею бідності, виживаючи на 1.25 долара на день.

Індекс Розвитку Людського Потенціалу

Джерело: UNDP Human Development Index Report 2014

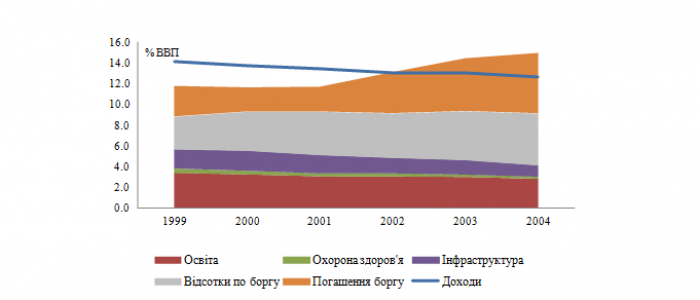

У чому ж причина такого застою в розвитку? Справа в тому, що для країн, що розвиваються, критичними є накопичення людського капіталу та інвестиції в інфраструктуру. Середня освіта та охорона здоров‘я на Філіппінах отримують у 2.8 раза менше фінансування, ніж в інших країнах регіону. Рівень інвестицій у цій країні в суспільну інфраструктуру на 3–4% ВВП менший, ніж у середньому по регіону. Вартість інфраструктури в 2013 році становила всього 35% ВВП, у той час як у середньому в країнах регіону – 72% ВВП. Світовий економічний форум оцінює якість інфраструктури як найгіршу для країн регіону після В‘єтнаму. Не дуже поспішають до Філіппін і приватні інвестиції. Для них нібито передбачені численні податкові пільги. Однак приватні інвестиції в основний капітал в 2002–2008 рр. становили в середньому 12.5% ВВП, у той час як середній показник для регіону склав 20% за аналогічний період.

Через низькі доходи державного бюджету у філіппінців відсутні належні послуги з освіти та охорони здоров‘я, що означає низький рівень життя. За Індексом людського капіталу, що вказує на якість життя та на можливість вільного доступу до освіти та до охорони здоров’я, Філіппіни в 2013 році займали «почесне» 117 місце зі 187 країн зі значенням Індексу людського капіталу в 0.66. У порівнянні з країнами регіону Філіппіни займають одне з найгірших місць за цим показником. Більше того, різниця між Індексом людського капіталу для країн регіону та для Філіппін із часом тільки збільшується (див графік Індекс Розвитку Людського Потенціалу).

Філіппіни: видатки на обслуговування боргу та соціальні послуги (освіта, охорона здоров’я)

Джерело: World Bank (2011) “Philippines – Public expenditure review : strengthening public finance for more inclusive growth”.

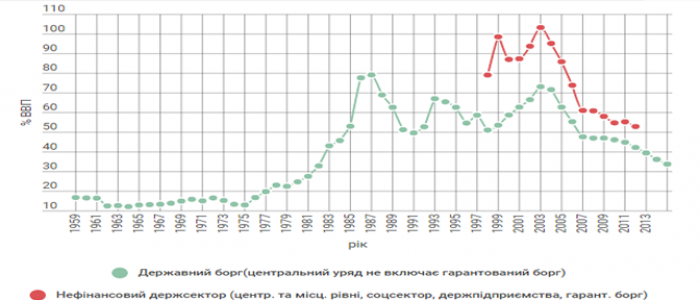

Ситуацію погіршувало ще й те, що постійно високі потреби у видатках на фоні хронічно низьких доходів бюджету тягнули за собою системну проблему бюджетних дефіцитів, що переважно фінансувалися за рахунок зовнішніх запозичень. Як результат, держава постійно мала проблему високого рівня боргу. Очевидно, що більший борг потребував росту видатків на його обслуговування. Це звужувало й без того невеликі бюджетні ресурси.

Філіппіни: борг, % ВВП

Джерело: МВФ історична база державного боргу, звіти МВФ щодо Філіппін.

Рішення проблеми експерти МВФ вбачали в реформуванні податкової системи, оскільки розмита податкова база, недолуге податкове адміністрування та відсутність цілісної фіскальної політики перешкоджали зростанню доходів державної скарбниці.

Проте реформа податкової системи Філіппін виявилася не таким простим завданням. Маючи рекомендації Фонду, Філіппіни вже 40 років впроваджують податкові зміни. Певного прогресу було досягнуто наприкінці 80-х–на початку 90-х років, коли модернізація податкової системи та спроби посилити податкове адміністрування супроводжувалися зростанням доходів бюджету. Фактично в той період податкова система країни була радикально переформатована: було скасовано податки на експорт, спрощено податки на доходи, запроваджено прогресивну шкалу оподаткування, переглянуто перелік інвестиційних стимулів, замість податку на продаж було запроваджено ПДВ. Проте зміни були дуже повільні та нестабільні, доходи бюджету зросли з 11% ВВП в 1986 році до 15% ВВП в 1993 році. А вже протягом 1997–2009 рр. із невеличкою перервою на структурні реформи 2005 року, доходи бюджету знову скоротилися на 4% ВВП. Навіть на сьогоднішній день доходи бюджету становлять трохи менше, ніж 16% ВВП.

Джерело: KPMG, E&Y.

Частково провину за провал податкових реформ можна було б покласти на МВФ: через м’якість Фонду по відношенню до Філіппін. Номінально уряд країни ніби виконував поставлені програмою завдання і співпраця продовжувалася. Однак насправді уряд Філіппін майже жодного разу не досягав встановлених МВФ структурних маяків щодо податкових доходів. Винятками стали лише 1989 рік та частково 1991 рік, коли спостерігалося пожвавлення економічної активності. Незадовільно низькі податкові надходження ставали основною причиною чергового перегляду умов програм МВФ.

Проте основна провина за повільні реформи на Філіппінах (як і в Україні) лежить на місцевих політиках – конфлікт інтересів та відсутність політичної волі стали основною причиною довгострокової стагнації в країні.

Корупційний уряд, в плани якого не входило знищувати звичні схеми, дуже легко знаходив шляхи обійти вимоги МВФ та перетворити їхнє виконання на формальність. МВФ та уряд Філіппін регулярно досягали домовленостей щодо структурних податкових реформ. Податкова реформа та модернізація податкової служби відбувалися за допомогою технічної підтримки Фонду, який провів з десяток тематичних місій протягом 1984–2001 років. В уряді організовувалися робочі групи для розробки детального плану реформи на основі рекомендацій МВФ. Однак МВФ не наполягав на встановленні кількісних критеріїв виконання цих реформ та їхнього формального включення до програми. Наприклад, у 1991 році програма Фонду фіксувала лише вимогу скасування імпортного збору (ставка 9%), який було запроваджено як тимчасовий захід для латання поточних дір. Усна домовленість передбачала, що збільшення доходів від потенційно проведених структурних податкових реформ компенсує втрати від імпортного збору. Однак на практиці імпортний збір відмінили, проігнорувавши таким чином усну частину домовленостей.

В 1994 році структурною частиною програми мала бути реорганізація Бюро Внутрішніх Доходів, план якої був дуже детально прописаний консультантами МВФ. Однак, уряд знайшов шлях відкласти ключові елементи реформи, такі як контроль за великими платниками податків, а також посилення податкових перевірок аж… на десятиліття(!). Рівень ухиляння від сплати прибуткового податку в кінці 80-х років становив 73–87%. В 1985 році лише 38% підприємств країни заповнили податкові декларації.

Можновладці не хотіли приймати непопулярні рішення та відмовлятися від непрозорої політики вибіркового стимулювання підприємств. Наприклад, парламент регулярно відмовлявся скасовувати інвестиційні податкові пільги. Сьогодні більше ніж 200 спеціальних законів забезпечують існування численних податкових пільг, загальна сума яких перевищує 10% державних доходів. Система пронизана можливостями ухиляння від сплати податків. Зокрема Філіппіни збирають лише 1/5 частину від потенційно можливих доходів від ПДВ, 1/10 – від податку на прибуток підприємств і лише 6% від потенційно можливих доходів від податку з доходів громадян. Для порівняння, відповідні середні значення для країн регіону становлять: 49% для ПДВ, 20% для податку на прибуток та 16% для податку з доходів громадян.

Цікава історія також відбувалась і з підвищенням акцизів. У 1996 році уряд запропонував збільшити акцизи як компенсатор відмови від податкових пільг. При цьому пропонувався перехід від адвалерної ставки акцизу, що визначається як відсоток від ціни, до фіксованої ставки, що визначається як певна сума за визначену одиницю товару. Оскільки індексація фіксованої ставки акцизу виявилася політично складним моментом, парламент її не підтримав. Відсутність індексації акцизів пояснює 2/3 падіння доходів, що спостерігалося в наступні роки.

За відсутності цілісної фіскальної політики не дивно, що час від часу Філіппіни опинялися на порозі бюджетної кризи, яка супроводжувалася черговим підвищенням ставок податків та розширенням бази оподаткування. Уряд кожного разу якось знаходив вихід із ситуації, щоправда здебільшого за рахунок зростання боргів та зменшення державних інвестицій. Це були часи, коли уряд нарешті виконував певні вимоги МВФ, проте зміни були не тривалими, і щойно ситуація покращувалася, частина реформ зазвичай скасовувалася.

Філіппіни: податкові доходи, % ВВП

Джерело: МВФ.

Яскравим прикладом непослідовності дій став період 1992–1998 років, коли високопосадовці спочатку прийняли низку законів, що підвищували податки, а також скасували цілу низку податкових пільг. Через сприятливу економічну ситуацію доходи збільшувалися, але значно відставали від потенційних. Так, Програмою розширеного фінансування (Extended Fund Facility) 1994–1996 років було передбачено збільшення податкових доходів бюджету на 4 відсоткові пункти ВВП за три роки (у період із 1993 року по 1996 рік). Проте, за цей період доходи фактично зросли всього на 1% ВВП. Одна з важливих причин такого незадовільного результату – розмивання податкової бази. Протягом 1992–1998 років уряд прийняв 38 важливих змін до податкового законодавства, але 2/3 із них збільшували або запроваджували нові податкові пільги.

Інший приклад – криза 2002–2004 рр. Цього разу доходи бюджету досягли свого історичного мінімуму (12.4% ВВП), оскільки не були проіндексовані ставки акцизів (-2% ВВП) [3],ставка податку на прибуток була знижена з 35% до 30%, були надані чергові податкові пільги та погіршене адміністрування прибуткового податку. Боргові виплати (обслуговування та погашення боргу) перевищили 85% доходів бюджету, що було вдвічі більше в порівнянні з 1999 роком. Бюджетний дефіцит становив 3.8% ВВП. У 2003 році консолідований фіскальний дефіцит (з урахуванням місцевих бюджетів та позабюджетної діяльності) збільшився з 3.2% ВВП (у 1999 році) до 6.6% ВВП [4]. Високі видатки на обслуговування боргу забирали з бюджету ресурси, що мали б іти на фінансування освіти, охорони здоров’я та інвестицій. Державний борг у 2003 році стрімко виріс до 103.3% ВВП [5].

Доходи та видатки національного бюджету Філіппін

Джерело: дані з таблиці 3, стор. 7, IBON foundation (2009) Taxes and Development in the Philippines Towards Enhancing Domestic Resource Mobilization for Development.

Внаслідок кризи 2002–2004 рр. у 2005 році була розширена база оподаткування та підвищені ставки ПДВ та податку на прибуток підприємств з 10% до 12% та з 32% до 35% відповідно. В результаті бюджетні доходи по відношенню до ВВП зросли до 14.3%, а дефіцит бюджету скоротився до 1.1% ВВП. Уже наступного ж року покращилися показники фінансування охорони здоров‘я та освіти: підвищився рівень вакцинації, дитяча смертність знизилася, охоплення дітей шкільною освітою розширилося.

Однак нові податкові зміни знов дуже швидко нівелювали досягнуті результати. На початку 2008 року був зменшений податок на доходи громадян для компенсації втрат, обумовлених глобальною кризою [6]. В 2009 році ПДВ на передачу електроенергії було замінено на спеціальний знижений податок на електроенергію, а для літніх філіппінців були запроваджені пільги з ПДВ на ліки. Цього ж року ставку податку на прибуток підприємств було зменшено з 35% до 30%, а також у черговий раз збільшилися податкові пільги з податку на прибуток підприємств. Як результат: податкові доходи 2009 року в черговий раз скоротилися до 12.8% ВВП. На додаток, уряд був вимушений долати наслідки стихійного лиха в тому числі шляхом фінансування компенсаційного пакету потерпілим. В результаті цього в 2009 році дефіцит знов підскочив до 3.9% ВВП. Уникнути значного збільшення державного боргу та значних витрат на його обслуговування вдалося лише за рахунок реструктуризації боргових зобов’язань.

Оскільки низький дефіцит бюджету був визначений урядом як пріоритет, падіння бюджетних доходів завжди супроводжувалося скороченням видатків. Зважаючи на хронічно низькі бюджетні доходи така політика у випадку Філіппін ще більше поглиблювала економічні проблеми. Якщо для більш розвинених країн секвестр означає стимул більш ефективно використовувати наявні кошти та підвищувати якість послуг, то для Філіппін це означає відсутність суспільних послуг як таких.

Ситуацію з податковою реформою вдалося змінити на краще після 2010 року, коли до влади прийшов Бенігно Акіно та забезпечив більш стабільне політичне середовище. В результаті проведених реформ економіка Філіппін почала зростати темпами, що перевищували середні темпи росту для країн регіону. Ріст ВВП у 2014 році становив 6.4%. Це результат пакету структурних реформ. У податковій сфері ці реформи відзначилися запровадженням електронної податкової звітності, орієнтацією податкової служби на посилення податкової дисципліни, впровадженням розслідувань щодо несплати податків, скороченням податкових пільг. Саме з цього часу відбувається хоча й повільне, але більш стабільне зростання податкових доходів. Зокрема дефіцит бюджету скоротився з 3.5% ВВП у 2010 році до 0.6% ВВП у 2014 році. За цей період видатки на освіту збільшилися з 2.5% ВВП до 3.0 % ВВП, а на охорону здоров‘я – з 0.3% ВВП до 0.7% ВВП.

До яких висновків нас підштовхує філіппінський досвід?

По-перше, сам по собі низький рівень перерозподілу ВВП через бюджет мало про що говорить. Набагато важливіше – це рівні правила гри для всіх, виважена та зрозуміла податкова система.

По-друге, в сучасному світі розвинена інфраструктура та підтримка соціального капіталу навряд чи можлива без бюджетного фінансування. Є спільноти, які показують високий рівень самоорганізації та здатність ефективно керувати спільним на рівні громад. Але, на жаль, це не про Філіппіни і поки що не про Україну.

По-третє, досвід Філіппін із частою зміною податкових режимів та податкових ставок говорить нам, що зниження ставок податків не дає швидкого ефекту детінізації, а найбільш швидким результатом, особливо в країні з браком розвинених інституцій та значним борговим навантаженням, може стати падіння доходів та макроекономічна дестабілізація.

Окрім того, історія Філіппін нам говорить, що реформа податкової адміністрації, на відміну від реформи податкової системи, носить довготривалий характер і не дає швидких результатів.

Наталя Лещенко

Примітки: [1] ADB. 2010. Transforming the Philippine Economy. Philippine Country Office Policy Note.

[2] World Bank, World Development Indicators.

[3] Тут порівняння з піковим 1997 роком, коли рівень податкових доходів становив 17%.

[4] Diokno (2003) Decentralization in the Philippines after Ten Years: What Have We Learned? What Have I learned?, Discussion Paper No. 0308, School of Economics, University of the Philippines, p. 9.

[5] IMF country report No 05/372, p 26. Оцінка включає державний борг, місцеві фінанси, гарантований борг, державні підприємства.

[6] IBON foundation (2009) Taxes and Development in the Philippines Towards Enhancing Domestic Resource Mobilization for Development, p. 5.

Бібліографія

- Hemming, R. Et al (2003), Fiscal Vulnerability and Financial Crises in Emerging Market Economies, IMF Occasional Paper No. 218.

- IBON foundation (2009), Taxes and Development in the Philippines Towards Enhancing Domestic Resource Mobilization for Development.

- Norio Usui (2011), Tax Reforms Toward Fiscal Consolidation: Policy Options for the Government of the Philippines, Mandaluyong City, Philippines: Asian Development Bank/

- OECD (2015) Economic Outlook for Southeast Asia, China and India 2015.

- http://www.interaksyon.com/business/92850/ph-should-bring-down-tax-rates-widen-tax-base-ahead-of-asean-integration-says-wb

- Ronald E. Dolan, ed. (1991), Philippines: A Country Study, Washington: GPO for the Library of Congress.

- Solon O. et al (1993), The Philippines in the 1980s: A review of National and Urban Level Economic Reforms, World Bank working paper.

- World Bank (2011), Philippines – Public Expenditure Review: Strengthening Public Finance for More Inclusive Growth.

- http://www.ey.com/Publication/vwLUAssets/EY-doing-business-in-the-philippines-2014-ru/$FILE/EY-doing-business-in-the-philippines-2014-ru.pdf

- The Economist The Untouchables.

- http://www.economist.com/news/asia/21660179-president-looks-back-rest-country-thinks-about-his-successor-life-after-noynoy