Пенсійна система США: вільний визначити власну пенсію

Від чого залежить пенсія в США?

США як країна мають доволі специфічний світогляд: американці надають свободі одне з найважливіших значень. Причому свободі індивідуальній, а не колективній. Так, коли у ХХ сторіччі були введені податки, для багатьох це було посяганням на їхню власну свободу. Кожна реформа в соціальній сфері й понині проходить із плачем та скреготом зубів, тому що часто люди вважають, що влада бере їхні гроші та ділиться з ким сама хоче – люди ж хочуть ділитися грошима з нужденними на власний розсуд, а не через федерального посередника. Тож коли ми торкаємось такої теми, як пенсії, то розуміння історії США та домінуючої точки зору в країні в різні епохи є ключовим для повноцінного аналізу цього питання.

Перші сто років існування США американці працювали, поки жили, і жили, поки працювали. Поняття пенсії як такого не було в принципі. Зміни почалися після Індустріальної Революції, коли роботодавцям було набагато вигідніше замінювати старих працівників молодими, проте просто так викидати їх на вулицю, як псів, не дозволяла або совість, або (трохи згодом) мінімальне законодавство та профспілки. Тож компанії все частіше почали пропонувати своїм робітникам поступитися місцем в обмін на певні грошові привілеї.

Велика Депресія на початку ХХ сторіччя суттєво скоротила кількість робочих місць. У результаті цього збільшення кількості безробітних голодних молодих громадян стало поштовхом до створення державного соціального захисту літніх людей в обмін на, знову ж таки, звільнення ними робочого місця. Захист цей, утім, був мізерним, достатнім для того, щоб дідусі та бабусі не померли з голоду та холоду.

Але вже в 40-их, під час Другої Світової війни, через відтік суттєвої частини працездатного населення на фронт, уряд змушений був заморозити ріст зарплат, і роботодавці в умовах дефіциту кваліфікованої робочої сили вдалися до збільшення та покращення соціального пакету як частини компенсації, збільшуючи обсяги пенсії та інших незарплатних привілеїв.

В певний момент в часі такий запроваджений під час війни стан став нормою: велика кількість компаній пропонувала певний план пенсійного забезпечення на додаток до зарплати, що найчастіше полягало у щомісячних виплатах по виходу на відпочинок, які вираховувалися з огляду на термін роботи та останню (інколи середню) зарплату.

Але між 70-ми та 80-ми роками ця популярна схема, несучи на собі ризики – збільшення тривалості життя або збільшення відсотка пенсіонерів по відношенню до працездатного населення, – почала витіснятися новим планом, більш відомим як 401(k) (який зараз домінує в США). Цей план передбачає накопичення добровільних внесків працівника (та пропорційний внесок від роботодавця на додаток) до утримання податків, які зберігаються у вигляді акцій та облігацій. Якщо ж та чи інша компанія не пропонує такого накопичувального плану, кожен громадянин має можливість відкрити власний індивідуальний рахунок та заощаджувати собі на старість. Хоча в країні паралельно існує ще декілька схем, цей план став в США домінуючим.

Основна родзинка нового підходу – люди можуть оптимізувати та розподілити протягом свого життя не тільки доходи, але й своє податкове навантаження. У чому ж полягала різниця між старою та новою домінуючими системами? Вони є кардинально протилежними. Стара система прив’язувалася до робочого стажу та точкою відліку мала або фінальну зарплатню, або ж усереднену. Крім того, основний контроль над функціонуванням апаратів встановлення, накопичення та виплат пенсій мав роботодавець. Новий підхід переніс центр мас на працівників та змінив саму природу “пенсійних грошей”: в новій системі вони бралися не з кишені роботодавця та не з певного фонду, а накопичувались індивідуально.

Варто зазначити, що в усій цій історії держава активно не втручалася в те, хто і скільки отримує грошей. Влада забезпечила мінімум у вигляді соціального захисту, дешев(ш)ого медичного страхування для пенсіонерів та певні загальні правила гри у вигляді законів та законодавчих актів.

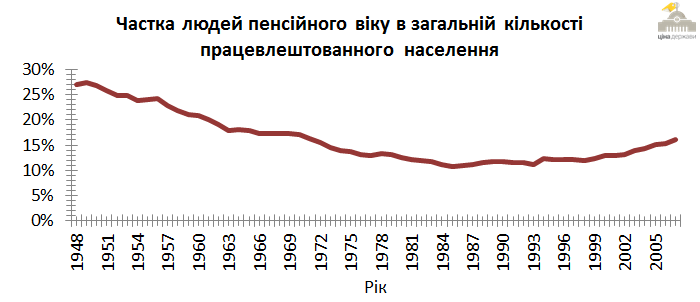

Тож маємо схему, за якої фактично кожен громадянин країни має суттєвий контроль над своєю пенсією. То наскільки ефективна така система? Наразі, на жаль, статистика невтішна: третина американців не має жодних пенсійних заощаджень. Цифри ще сумніші, якщо подивитися на них в деталях: 20% громадян США, що досягнуть пенсійного віку в найближчі 10 років, мають $1000 або менше на своїх пенсійних рахунках. Насправді це означає, що цим людям потрібно буде працювати. Відсоток працівників пенсійного віку (а пенсійний вік, до речі, історично був закріплений на позначці в 65 років, проте зараз становить 67 років) сягнув свого історичного мінімуму у 80-их роках. Лише трохи більше за 10% людей у віці понад 65 років мали постійну роботу. Зараз цей показник невпинно росте. Станом на 2007 рік 16% пенсіонерів є працевлаштованими.

Але врешті решт, все доволі просто. Адже на кого сваритися, як не на себе? Іншими словами, вам ніхто нічого не винен, ви є творцями своєї власної (пенсійної) долі.

Як розраховується пенсія і від чого залежить?

На сьогодні розмір пенсії громадян та резидентів США знаходиться майже повністю в їхніх руках. Ви самі обираєте роботодавця з адекватним пенсійним планом, самі встановлюєте відсоток зарплати, який іде на ваш пенсійний рахунок. Для ілюстрації того, який рівень контролю кожен американець має над своїми заощадженнями на старість, хотілося б навести декілька прикладів. Приклади ці, втім, будуть дещо спрощеними, створеними для загального розуміння питання.

Для початку окреслимо спектр тем, які ми охоплюємо. Предметом розгляду буде перш за все план 401(k) – пенсійний план, що пропонує роботодавець-прибуткова організація, і в якому ви встановлюєте відсоток відрахувань зі своєї зарплати на пенсійний рахунок до утримання податків, а ваш роботодавець додає гроші до ваших грошей у певному співвідношенні. Інші пенсійні плани ми розглядати поки не будемо.

Найчастіше накопичення коштів на 401(k) здійснюється наступним чином: ви визначаєте, яку частину свого прибутку ви хотіли б відраховувати на пенсійний рахунок. Скажімо, 5% від зарплати. До кожної суми, що ви відкладаєте на рахунок, ваш роботодавець додасть частину з власної кишені. Наприклад, 50% – до кожного долара від вас компанія додасть 50 центів. Зазвичай існує ліміт на поповнення пенсійного рахунку (наприклад, якщо ви вклали більше ніж 5% своєї річної зарплати, роботодавець призупинить свої внески на ваш пенсійний рахунок до наступного року).

Існують певні обмеження щодо максимальних річних відрахувань в абсолютному розмірі. Ці обмеження створюються на державному рівні (податкова) та переглядаються щорічно. В 2015 році кожна особа зможе відкласти не більше ніж $18,000 по плану 401(k). Для людей, що наближаються до пенсійного віку, існує низка винятків.

Як варіант, особа може обрати відкладати гроші після утримання податків. Тоді після виходу на пенсію вона володітиме повною сумою і нічого не буде винна державі. Втім, це не завжди найкращий варіант, адже така людина може заплатити податків більше, ніж заплатила б після виходу на пенсію. Та й не кожен роботодавець пропонує такий план.

Відкладені гроші зберігаються у вигляді акцій та облігацій, і кожен вкладник має певний рівень контролю над власним інвестиційним портфоліо.

Гроші доступні після досягнення пенсійного віку, проте існують певні винятки. У ці деталі ми заглиблюватись не станемо.

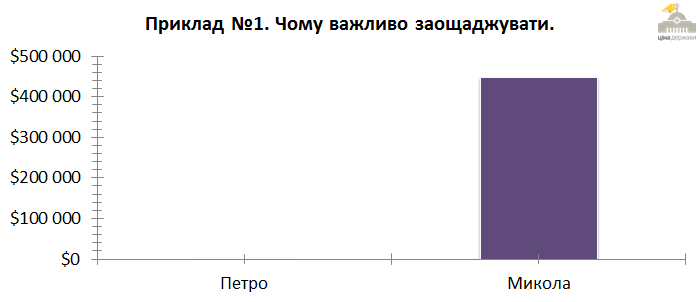

Приклад №1.

Микола (23 роки) та Петро (23 роки) щойно отримали ступені бакалаврів в одному з американських університетів. Вони обидва влаштувалися на однакову посаду з однаковою річною зарплатнею в 35 000 доларів в одну й ту саму компанію. Їхній середній приріст зарплати за життя становив 2% на рік. Їхній роботодавець додає виплати у співвідношенні 1 до 4 з максимумом в 5% річної зарплатні. Середній ріст інвестицій становить 5%. Інфляція не враховується. Микола вирішив відкладати 5% своєї зарплати на 401(k), Петро вирішив нічого не відкладати. Після виходу на пенсію в 67 років, картина була приблизно такою:

Висновок: якщо нічого не відкладати, то пенсія від цього не з’явиться.

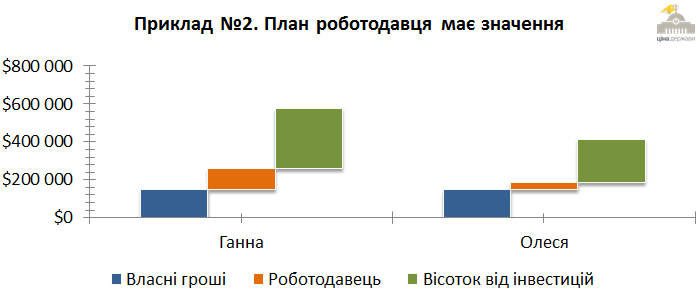

Приклад №2

Ганна та Олеся – однокурсниці, що одночасно закінчили виш та знайшли собі роботу в різних компаніях. Компанія Ганни додає гроші у співвідношенні 1 до 1, з річним максимумом у 3% від зарплати. Компанія Олесі додає гроші у співвідношенні 1 до 4 з річним максимумом у 5%. Зарплата обох становить 40 000 доларів, із щорічним приростом у 3%, обидві відкладають по 4%. Середній річний дохід від інвестицій становить 4%. Термін накопичення – 45 років.

Після виходу на пенсію, Ганна та Олеся матимуть такі пенсії:

Висновок: план роботодавця має значення. Одна лише різниця в цьому коштувала Олесі 160 тисяч доларів.

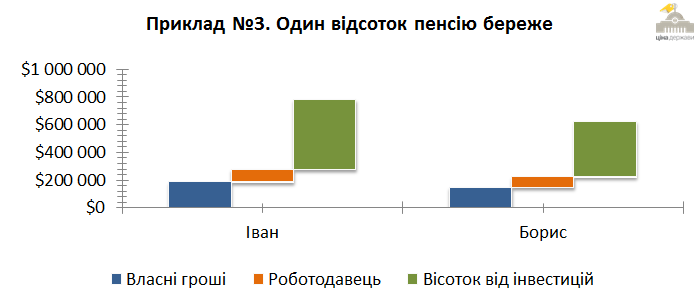

Приклад №3

Іван та Борис працюють в одній компанії на схожих посадах. План компанії додає гроші у співвідношенні 1 до 2 з 5% максимумом. Зарплата кожного на початку становила 40 000 доларів з приростом у 3%. Термін накопичення – 40 років. Дохід від інвестицій – 5%. Іван вирішив відкладати 5% своєї зарплати, у той час як Борис відкладав лише 4%.

Сплачуючи всього на 1% більше за Бориса, Іван відклав на 38 000 дол. більше зі своєї кишені і отримав майже на 20 000 дол. більше від роботодавця (Борис, грубо кажучи, залишив ці гроші компанії), та в результаті отримав на 100 000 дол. більше заощаджень у порівнянні з Борисом.

Висновок №1: навіть один відсоток грає важливу роль.

Висновок №2: використовуйте пропозицію роботодавця на повну.

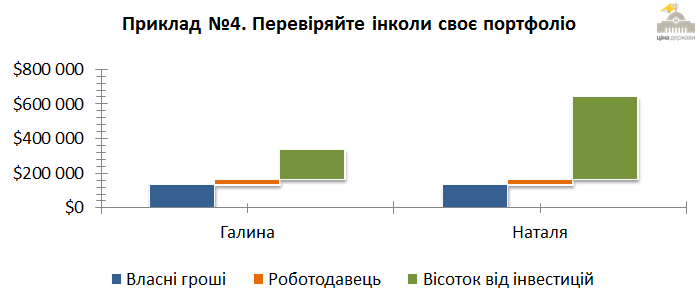

Приклад №4

Схожий початок. Галина та Наталя почали працювати в один день в одній компанії на схожих посадах з однаковою зарплатнею, з однаковими умовами і однаковим відсотком збережень. Але Галина обрала портфоліо, яке компанія пропонувала за замовчуванням, у той час як Наталя активно відслідковувала свої внески протягом життя. Середній річний дохід по інвестиціям у Галини становив 4%, у той час як у Наталі ця цифра сягнула 7%.

Висновок: відсоток тут, відсоток там, дивишся – пенсія подвоїлася.

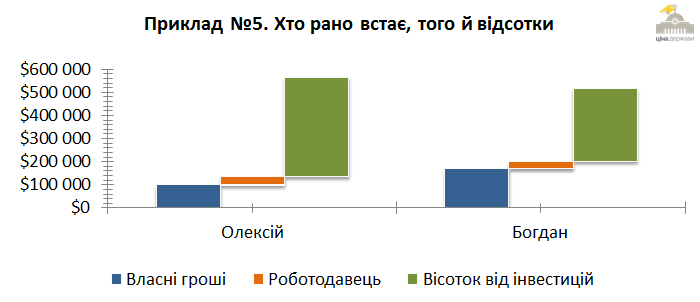

Приклад №5

Олексій відкладав на пенсію з початком кар’єри в 25 років і стартовою зарплатнею в 30 000 доларів, яка в середньому росла на 3% за рік. Богдан не переймався питанням пенсії аж до 40 років. На той момент зарплатня Богдана становила 60 000 дол. зі зростанням 2% на рік (обоє вийшли на пенсію при річній зарплаті в 100 000 доларів). І у Олексія, і у Богдана план компанії становить 50% додатку до вкладів з максимумом у 3%. Олексій стабільно відкладав 4% все життя, Богдан почав заощаджувати в 40 років, по 8% від зарплатні. З яким результатом вони вийшли на пенсію в 67 років?

Хоча Богдан майже наздогнав Олексія, йому довелося вкласти на 70 000 дол. більше з власної кишені, та все одно його заощадження були на 50 000 дол. менші, ніж у Олексія.

Висновок: повільний довгостроковий приріст у невеликих кількостях кращий за швидке накопичення великих сум.

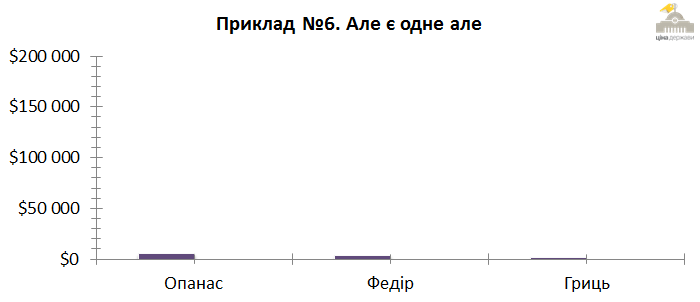

Приклад №6

Опанас та Федір збирали на пенсію все життя, а Гриць прогулював та пропивав усе, що заробляв, у шинку. Опанас збирав на пенсію через 401(k) план через роботодавця, Федір – відкладав валюту під матрацом, а Гриць – зносив зарплату в шинок. За рік до виходу на пенсію фінансовий ринок обвалився, і Опанас залишився майже ні з чим, у той час як хата у Федора згоріла разом з усією валютою. В день виходу на пенсію картина була приблизно така:

Висновок: ніяких гарантій.

Отже, узагальнюючи всі вище наведені приклади, можна сказати, що пенсія жителів США знаходиться здебільшого в їхніх власних руках. І немає нічого нового під сонцем: усе побудовано за принципами: “Що посіє людина, те вона й пожне” та “Чому дурні? Бо бідні. Чому бідні? Бо дурні”.