Коли і як будемо віддавати державні борги?

9 травня 2024 року Центр соціально-економічних досліджень CASE Україна провів дискусію на тему «Коли і як будемо віддавати державні борги?»

У ній взяв участь Олександр Паращій, керівник аналітичного відділу Concorde Capital, модератор заходу – виконавчий директор CASE Україна Дмитро Боярчук.

Відео заходу за посиланням.

Публікуємо ключові тези доповідей спікерів.

- Державний борг є поширеною практикою серед країн та за умови їх збалансованого управління не сприймаються як критична загроза.

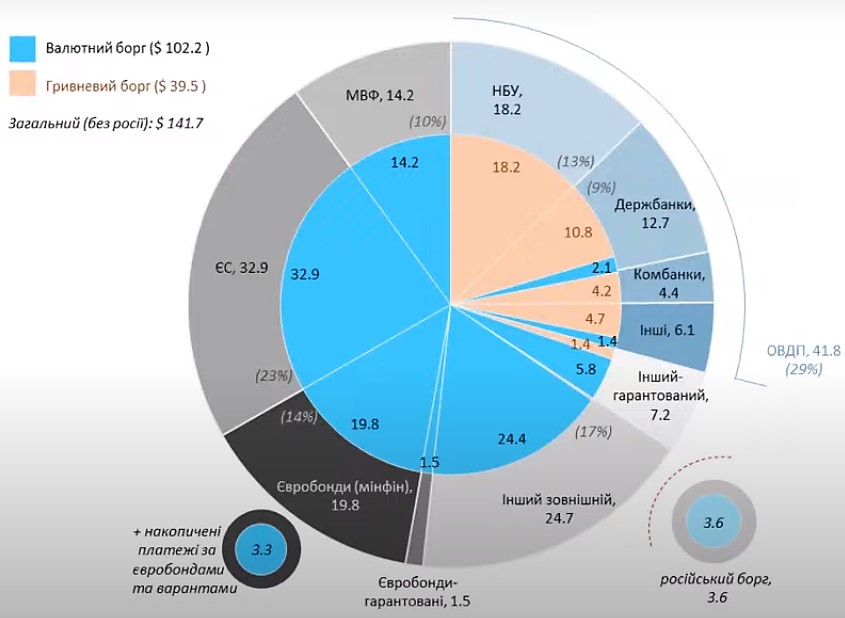

- Основні показники в структурі державного та гарантованого боргу України: 29% ОВДП в національній валюті, 17% борги в іноземній валюті, 14% єврооблігації, 23% запозичення від ЄС, 10% запозичення від МВФ.

- Єврооблігації є найпроблемнішими боргами, що чинять тиск на економіку.

- Більшість кредитів, які Україна зараз залучає, мають статус пільгових, тобто умови вигідніші ніж ринкові – від 0% до максимум 15% та з довшими строками погашення – Японія надає до 30 років, ЄС до 35 років.

- Мораторії на погашення стосуються лише п’ятої частини українського державного боргу, тоді як за рештою боргів Україна здійснює виплати, зважаючи на специфіку утримувачів боргових інструментів.

- Україні вигідніше зберігати хороші відносини з МВФ та домовлятись про нові програми фінансування, ніж намагатись домогтись прощення боргів.

- Реструктуризація боргу за єврооблігаціями є критично важливою для України в умовах війни, що дозволить зменшити боргове навантаження на економіку та заощадити майже 150 млрд грн та перенаправити їх на першочергові потреби.

- Україна могла б використовувати заморожені російські активи для реструктуризації боргових зобов’язань. Вони забезпечувалися б активами країни агресора, а не майбутніми платежами України, що створило б додаткові гарантії для кредиторів.

Дмитро Боярчук

– Після початку повномасштабного вторгнення Україна призупинила виплати за зовнішніми борговими зобов’язаннями. Період мораторію на обслуговування боргу скоро закінчується, вже у вересні 2024 року очікується великий стрибок у виплатах як за відсотками, так і за основною сумою зовнішніх боргів. Великі виплати Україна зараз не може собі дозволити, тому постає питання щодо реструктуризації боргів.

Які є види державного боргу? Чим особливі єврооблігації? Також Міністерство фінансів часто згадує про так звані “пільгові запозичення”, що це за запозичення і в чому їхня специфіка?

Олександр Паращій

Державний борг відрізняється від звичайного особистого боргу, який мають громадяни. Коли у людини є борги, вона часто відчуває тривогу та побоюється вимог кредиторів щодо повернення коштів, боїться втратити джерела доходу та якнайшвидше намагається погасити борги. Cитуація з державним боргом є дещо іншою.

Більшість держав мають державні борги, що вимірюються мільярдами доларів. Це сприймається як цілком нормальна практика. На відміну від особистих боргів, державні борги зазвичай не викликають великого занепокоєння у керівництва країни. Основним параметром контролю є співвідношення розміру державного боргу до обсягу національної економіки. Якщо економіка зростає, то й державний борг може збільшуватись, це не є особливою проблемою.

На початок поточного року борги України виглядають наступним чином:

– приблизно третина боргів припадає на державні цінні папери України (ОВДП) у гривневому еквіваленті;

– майже дві третини боргу – це зовнішні борги, виражені в іноземній валюті;

– ринкові інструменти, такі як євробонди чи єврооблігації, складають близько 14% боргу – наразі є найбільш критичними для України;

– інша частина боргу – це запозичення, залучені в останні два роки від Європейського Союзу, Міжнародного валютного фонду та інших донорів. Ці борги також зростають, але в цьому немає нічого загрозливого.

Структура державного і гарантованого боргу України на початок 2024 року

Якщо говорити про пільговість боргу України, то після початку повномасштабного вторгнення Росії, переважна більшість боргів, які залучає уряд України, є пільговими. Це означає, що такі борги надаються на умовах, кращих, ніж ринкові.

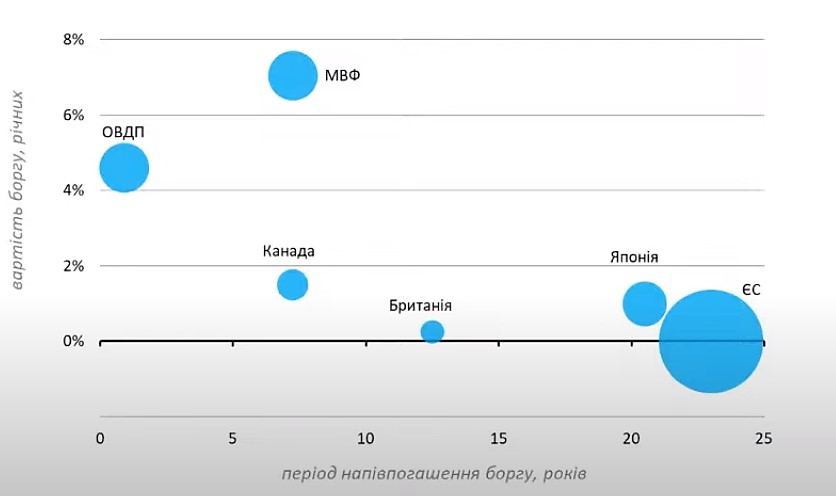

Вартість і строковість валютного боргу, залученого у 2023 році

Більшість кредитів, які Україна зараз залучає, мають статус пільгових. Наприклад, валютні кредити Україні надаються під ставку, переважно меншу за 2%. Для порівняння, якби Україна позичала на ринкових умовах, виходячи з її кредитного рейтингу, ставка мала б становити від 11% до 20%. Країна з порівнюваним рейтингом, як Пакистан, зараз позичає під 11%.

Тобто Україні пропонуються справді пільгові умови кредитування – від 0% до максимум 15%. Єдиний кредитор, що надає нам борги не на пільгових умовах – це кредити від Міжнародного валютного фонду, які розраховуються за спеціальною формулою і наразі відсоткова ставка становить близько 7%.

Окрім низьких відсоткових ставок, Україні також надаються кредити на значно довші строки погашення – до 30 років від Японії та до 35 років від Європейського Союзу. До повномасштабного вторгнення найдовші кредити були до 15 років.

Отже, можна стверджувати, що практично всі нові запозичення України протягом останніх двох років, за винятком ОВДП, можна вважати пільговими як за ставками, так і за термінами.

– Як працює мораторій на погашення боргу?

Мораторій не є стовідсотковим. Два роки тому у серпні 2022 нам вдалося передомовитися за єврооблігаціями майже на 20 млрд доларів. Ми отримали дозвіл від приватних кредиторів, хто тримає ці єврооблігації, не платити за ними нічого протягом двох років. Пільговий період закінчується 1 серпня цього року.

Друга група кредиторів України значно менша за обсягом – це державні кредитори, які пішли на такі ж умови реструктуризації, як й тримачі українських єврооблігацій. Загальна сума таких кредитів становить близько 4 мільярдів доларів, що значно менше, ніж обсяг єврооблігацій. Ці країни також погодились у 2022 році не отримувати жодних платежів протягом двох років, а у 2023 році домовились ще відстрочити на 4 роки всі платежі за цими кредитами.

На жаль, Україна вимушена сплачувати за ОВДП, які складають 29% загального державного боргу. Також Україна продовжує виплачувати борги перед Міжнародним валютним фондом та за програмами макрофінансової допомоги Європейського Союзу, надані до повномасштабного вторгнення.

Натомість нові кредити, отримані від ЄС протягом останніх двох років, надаються на дуже пільгових умовах. Протягом 10 років Україна взагалі не сплачуватиме ні відсотки, ні основну суму за цими кредитами.

Мораторії стосуються лише близько п’ятої частини загального державного боргу України. За рештою боргових зобов’язань Україна змушена продовжувати здійснювати платежі. Це пов’язано з тим, що значна частка ОВДП належить державним банкам. Якщо Мінфін не буде сплачувати за ОВДП, це створить великі проблеми для українського банківського сектору, адже доведеться докапіталізовувати ці державні банки.

Хоча Мінфін міг би спробувати домовитися з Національним банком, який також є одним з найбільших утримувачів державного боргу, про певні пільгові умови. Але, на жаль, будь-яка реструктуризація боргу з НБУ навряд чи вирішить проблему, оскільки це призведе лише до короткострокової економії, але не матиме серйозного результату.

– Чому МВФ не погоджується на реструктуризацію боргу?

Політика МВФ не передбачає прощення боргів як такого, є лише поодинокі винятки в історії, коли МВФ прощав борги дуже бідним країнам.

У теорії, Україна могла б домовитись з МВФ про не повернення боргів. Проте проблема полягає в тому, що Україні потрібно отримувати від МВФ більше коштів, ніж вона повертає. Нам вигідніше залишатись в хороших стосунках з МВФ та отримувати більше фінансування, ніж намагатись домовитись про прощення боргів.

Наступного року ситуація може ускладнитись, оскільки Україні доведеться виплатити МВФ трохи більше, ніж вони планують надати. Однак, оптимальним рішенням буде домовлятись про нову програму фінансування з МВФ на наступний рік. Особливо якщо ситуація з російською агресією не покращиться, Україні доведеться домовлятись про новий графік надходження коштів від МВФ, за яким Україна отримуватиме більше, ніж сплачуватиме.

– У медіа часто чуємо, якщо ми реструктуризуємо борги, значить у нас відбувається дефолт. У чому суть реструктуризації боргу?

Широке визначення слова “дефолт” – це невиконання зобов’язань.Так, ми не можемо виконувати всі наші боргові зобов’язання, але при цьому ми поки що вчасно передомовляємося, щоб формально уникнути дефолту. Тобто у 2022 році ми передомовилися, і всі погодилися, що Україна не може платити, відповідно, відстрочили все на два роки.

Зараз у нас починається новий процес домовленостей, тому що Україна не може платити за усіма зовнішніми боргами. Де-факто ми в дефолті, бо платити не можемо, але де-юре ми поки що не в дефолті, оскільки є великий шанс, що ми домовимося зі всіма приватними кредиторами до 1 серпня 2024 року.

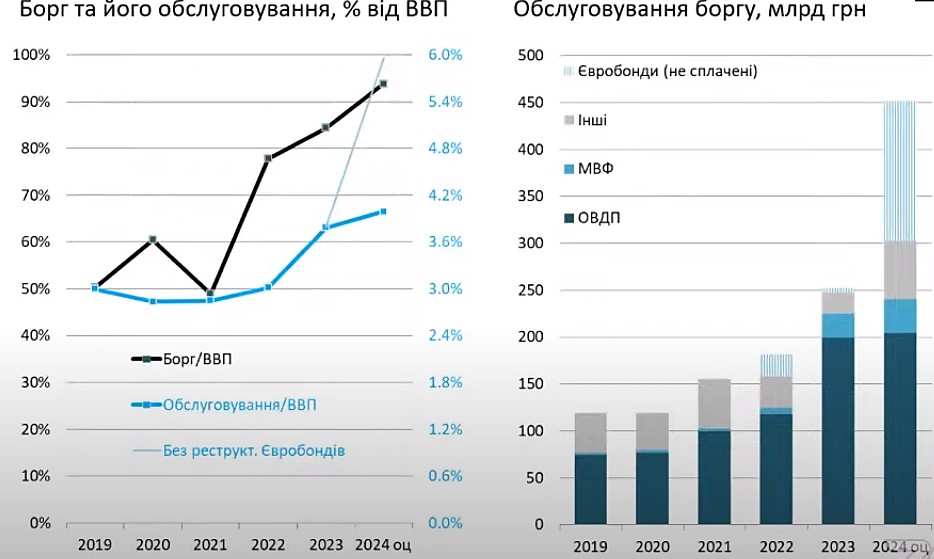

Динаміка держборгу та його обслуговування

Якщо подивитися на динаміку державного боргу України відносно ВВП, то бачимо, що за останні два роки війни це співвідношення зросло з 50% до близько 85%. Це суттєве зростання боргового навантаження на економіку.

Проте, відсоткові виплати за цими боргами не зросли настільки катастрофічно. Це пов’язано з тим, що у 2022 році Україна домовилася з приватними кредиторами про дворічний мораторій на виплати.

Однак, якщо у 2023 році Україна не проведе реструктуризацію єврооблігацій, то відсоткові виплати відносно ВВП зростуть з 3% до 6%. Це дуже високий показник, який Україна не зможе обслуговувати. Якщо вдасться домовитися про невиплату єврооблігацій у 2023 році, Україна зекономить майже 150 млрд грн, які зможе спрямувати на нагальніші потреби.

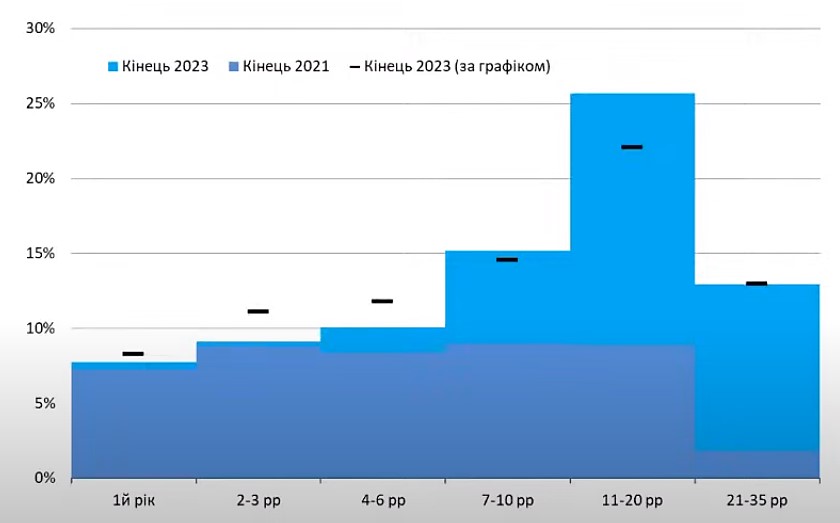

Графік погашення держборгу за роками, % від ВВП відповідного року

Борги, отримані Україною протягом останніх двох років, є дійсно пільговими та мають дуже довгі терміни погашення. Якщо подивитися на графік погашення боргів на кінець 2021 року до повномасштабної війни, то він виглядав наступним чином: приблизно 7% ВВП на погашення боргів в перший рік, стільки ж наступні 2 роки, потім таку ж суму наступні 3 роки, і так далі до 10 років.

Навіть попри суттєве зростання боргу України на кінець 2023 року, графік погашення на наступні 4 роки практично не змінився – все ще близько 7-8% ВВП на рік.

Основна частина додаткового боргового навантаження розтягнута у часі – з 2027 по 2035 рік. Це дуже сприятлива структура погашення боргу для України. Однак, все це можливо за умови, що нам вдасться провести реструктуризацію єврооблігацій. Якщо ні, то виплати за боргами можуть зрости до 8% ВВП в 2023 році та понад 10% в наступні роки. Це стане серйозним тягарем для економіки.

Впевнений, що Україні все ж вдасться домовитись про реструктуризацію боргів з держателями єврооблігацій, щоб зберегти сприятливий графік погашення.

– Яка ситуація з борговими варантами?

У 2022 році всі виплати як за варантами, так і за облігаціями з фіксованим купоном, були перенесені на два роки. Відповідно, ці відкладені платежі мають бути виплачені 1 серпня цього року.

Якщо Україні не вдасться домовитись про новий пільговий період щодо варантів, їй доведеться їх сплатити. Варанти є такими ж борговими інструментами, як і облігації, тому щодо них також необхідно вести переговори про відстрочення платежів на наступні 4 роки.

Був певний ажіотаж на міжнародних ринках щодо варантів, оскільки в останньому меморандумі МВФ чітко вказав, що у своїх прогнозах по виплатах не враховує економію на платежах за варантами. Деякі учасники ринку зробили висновок, що варанти не будуть включені до периметра реструктуризації.

Це була б погана ідея не включати варанти, але МВФ ретельно рахує кожен цент. За оцінками, реструктуризація боргів дозволить Україні зекономити близько 15 мільярдів доларів протягом наступних 4 років. При цьому, якщо не реструктуризувати варанти, вони коштуватимуть Україні близько 2-2,5 мільярдів доларів за цей період.

Україна не може собі дозволити такої розкоші сплачувати значні кошти держателям варантів, тому їх необхідно обов’язково включити до реструктуризації.

– Як виглядає ситуація з точки зору інвесторів, власників українських цінних паперів? Припустимо, в інвестора є 100 мільйонів доларів, які він вклав в українські боргові інструменти. Але внаслідок подій в Україні, вартість його інвестицій знизилась на 70%. Який стимул погоджуватись на списання боргів чи реструктуризацію?

Основними власниками українських єврооблігацій є великі фонди, пенсійні фонди, страхові компанії з США та Європи, які мають трильйонні активи. Навіть до війни, українські облігації вважалися високоризиковими, тому в портфелі таких інвесторів вони складали менш як 1%. Таким чином, несплата Україною за зобов’язаннями практично не вплине на ці фонди.

Є інвестори, для яких частка українських облігацій в портфелі перевищує 1%, але їхній голос в загальній когорті тримачів не є визначальним. Очевидно, переговори про реструктуризацію будуть вестися з комітетом кредиторів, до складу якого входять власники облігацій на суму мінімум пів мільярда доларів.

Для таких великих інвесторів виплати за українським боргом не є принциповими, однак вони хочуть, щоб Україна принаймні сплачувала частину відсотків. Україна, своєю чергою, не може собі дозволити навіть таку частку виплат, МВФ вже “подарував” їй 14 млрд доларів на наступні 4 роки.

Загальна заборгованість за єврооблігаціями складає близько 24 млрд доларів, але їхня ринкова вартість становить лише 5,7 млрд. Проте кредитори не орієнтуються на ринкову ціну, тому теоретично вони можуть погодитися списати накопичені відсотки або зменшити тіло боргу.

Без реструктуризації, Україні доведеться сплатити 13,4 млрд доларів за єврооблігаціями у наступні 4 роки, що є величезним тягарем. МВФ вже вказав, що Україна має 0 виплат за цими облігаціями, проте кредитори хочуть бачити хоча б частку сплачених відсотків. Вони не готові просто списати весь борг, але очевидно готові про це говорити після того, як буде більше ясності щодо нашої спроможності платити. Переговори скоріше за все будуть складними.

Основна наша стратегія має бути максимально простою – брати якомога більше коштів сьогодні, але виплачувати їх якомога пізніше. Тобто збільшувати “блакитний хвіст” погашень після 2031 року. Це дасть більше часу, поки не стане ясно, як Україна переможе у війні, відбудовуватиме країну та залучатиме кошти від донорів і кредиторів. Потім Україна зможе спокійно виплачувати весь цей борговий “хвіст”.

Ще один, більш цікавий, але складніший варіант – це використання заморожених російських активів, які за різними оцінками сягають 330 млрд доларів. Це питання варто підіймати вже зараз, адже коли Росія програє, повернути ці активи буде дуже складно, вони можуть знадобитися їй самій для відбудови.

Можна було б брати кредити для України не просто під майбутні виплати за графіком, а прив’язуючи їх до майбутніх виплат країни агресора чи вже заморожених активів. Це дозволило б Україні уникнути зростання державного боргу, а для кредиторів створило б додаткові гарантії.

Під час реструктуризації єврооблігацій Україна могла б запропонувати обмін їх на спеціальний похідний інструмент, прив’язаний до російських активів. Він міг би мати ринкову ціну та бути цікавим для спекулятивних інвесторів, водночас дозволяючи Україні економити значні кошти.

Ця дискусія створена CASE Україна за підтримки ІСАР Єднання у межах проєкту «Ініціатива секторальної підтримки громадянського суспільства України», що реалізується ІСАР Єднання у консорціумі з Українським незалежним центром політичних досліджень (УНЦПД) та Центром демократії та верховенства права (ЦЕДЕМ) завдяки щирій підтримці американського народу, наданій через Агентство США з міжнародного розвитку. Зміст дискусії не обов’язково відображає погляди ІСАР Єднання, погляди Агентства США з міжнародного розвитку або Уряду США.