Як змінились схеми ухилення від податків?

1 листопада 2024 року Центр соціально-економічних досліджень CASE Україна провів дискусію на тему «Як змінились схеми ухилення від податків?»

У ній взяли участь Данило Гетманцев, Голова Комітету ВРУ з питань фінансів, податкової та митної політики; Олег Гетман, економіст, координатор експертних груп Економічної експертної платформи; модератор заходу – виконавчий директор CASE Україна Дмитро Боярчук.

Відео заходу за посиланням.

Публікуємо ключові тези доповідей спікерів.

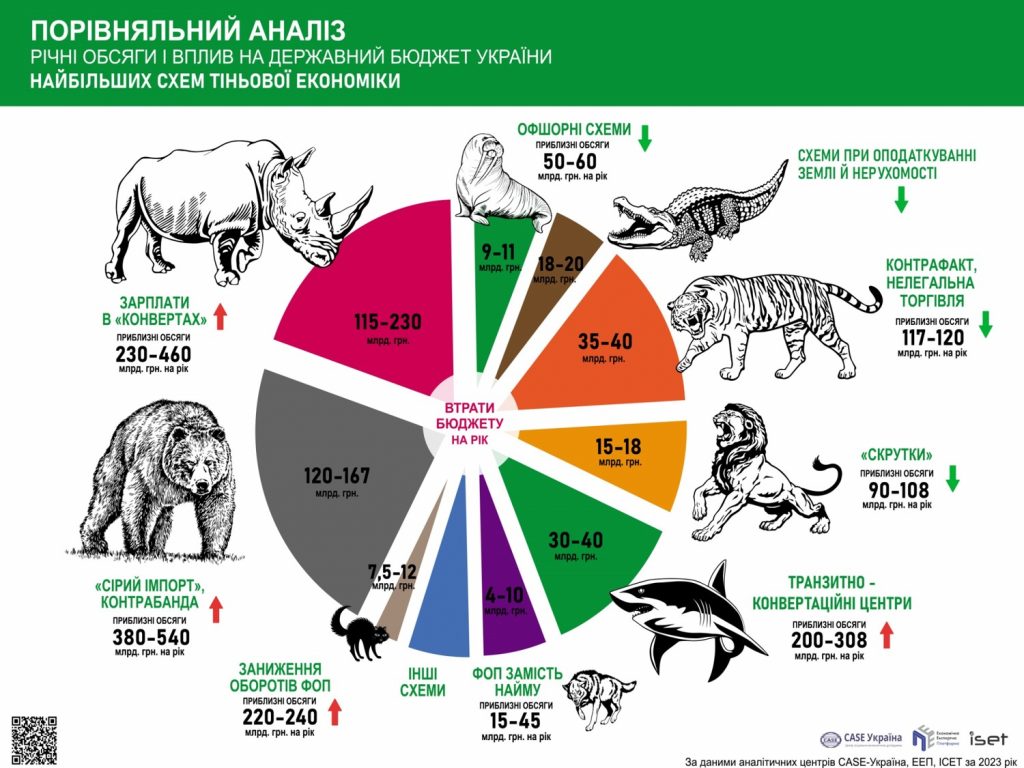

- Рекордсменами найбільших схем тіньової економіки в україни стали виплати зарплат у “конвертах” – втрати бюджету в розмірі 115-230 млрд гривень.

- Друге місце займає “сірий імпорт” та контрабанда – 120-167 млрд гривень.

- Контрафакт та нелегальна торгівля підакцизними товарами – втрати 35-40 млрд гривень щорічно. Недонадходження до бюджету від схеми з ПДВ (податкові “скрутки“) становлять близько 15-18 млрд гривень на рік. Втрати від офшорних операцій – 9-11 млрд гривень.

- В Україні довгий час існував неформальний “договір” між елітами/квазіелітами та суспільством, у межах якого держава поблажливо ставилася до ухилення від сплати податків, а корупцію десятиліттями прощали та сприймали надто толерантно.

- Тіньові схеми тримаються на клановості – горизонтальна мережа зв’язків між правоохоронцями, податківцями, чиновниками та бізнесом (який отримує додаткову маржинальність). Ця система настільки міцна, що вміє захищати себе, відновлюватися та протистояти спробам зруйнувати її.

- Корупція = монополія + дискреція – підзвітність (формула провідного світового економіста Роберта Клітгаарта). Ми повинні руйнувати монополії та, за поточно слабкого рівня розвитку інституцій, ні в якому разі не розширювати дискреційні повноваження.

- В порівнянні з 2021 роком система СМКОР сприяла збільшенню збору ПДВ на 73%, вона допомагає знизити втрати бюджету через ПДВ-схеми. Водночас, щомісяця система блокує накладні 22 тисяч компаній, близько половини з них потребують розблокування, що додає навантаження на бізнес.

- Використання СМКОР – це компроміс (найкраще з найгіршого), більш жорсткі системи, як у країнах ЄС, включають арешти рахунків і доступ до банківських даних. Коли Україна стане членом ЄС, доведеться відмовитися від системи, вона не є абсолютом.

- Детінізація та діджиталізація – ці два напрями спрямовані для забезпечення рівних умов для господарювання та створення прозорої системи адміністрування податків.

Олег Гетман

Фахівці аналітичних центрів CASE Україна та ІСЕТ завершили шосте щорічне дослідження найбільших схем тіньової економіки. Це дослідження показало суттєві зміни.

Отже, цього року рекордсменами стали виплати зарплат у “конвертах”. Цей сегмент включає чорні зарплати, виплати готівкою та схеми “мінімалка плюс конверт”, що призводить до втрати бюджету в розмірі 115-230 млрд гривень. Друге місце займає “сірий імпорт” та контрабанда, які багато років лідирували, тепер дещо змістилися вниз.

Якщо пригадати п’ять років тому, то на перших місцях серед схем були офшорні схеми, схеми з ПДВ, податкові скрутки, які зараз суттєво зменшилися. Наприклад, недонадходження від схем з ПДВ становлять близько 15-18 млрд гривень на рік, а втрати від офшорних операцій – 9-11 млрд гривень. Контрафакт та нелегальна торгівля підакцизними товарами також дещо знизилися завдяки зусиллям комітету ТСК: втрати на зараз становлять 35-40 млрд гривень щорічно, тоді як раніше сягали понад 50 млрд гривень.

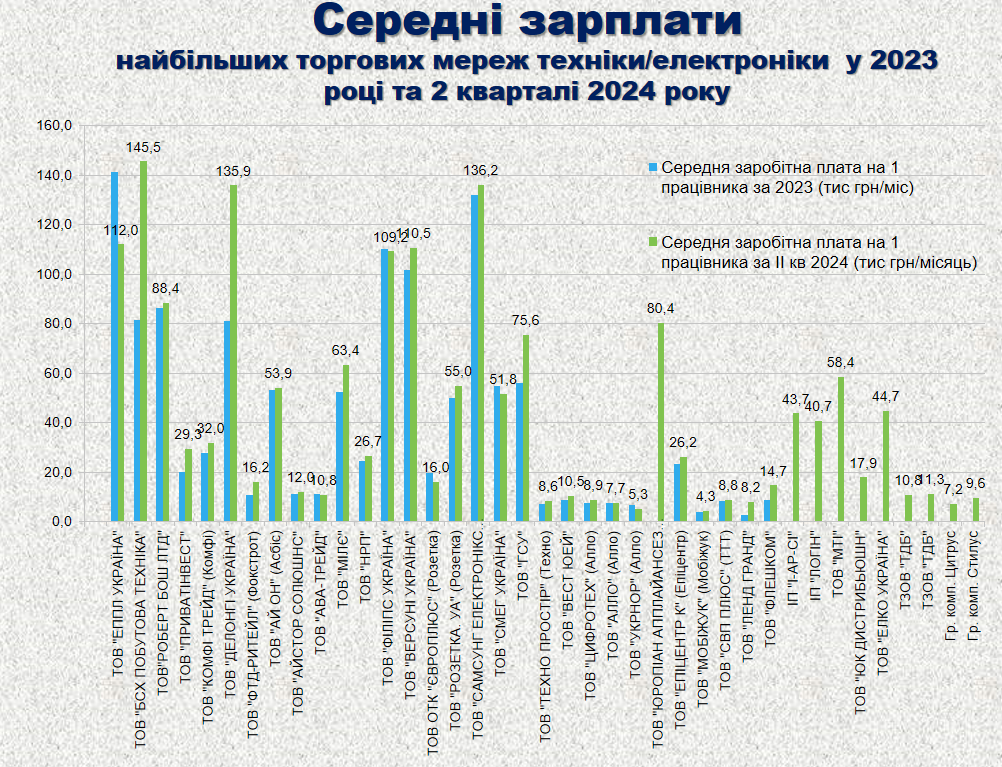

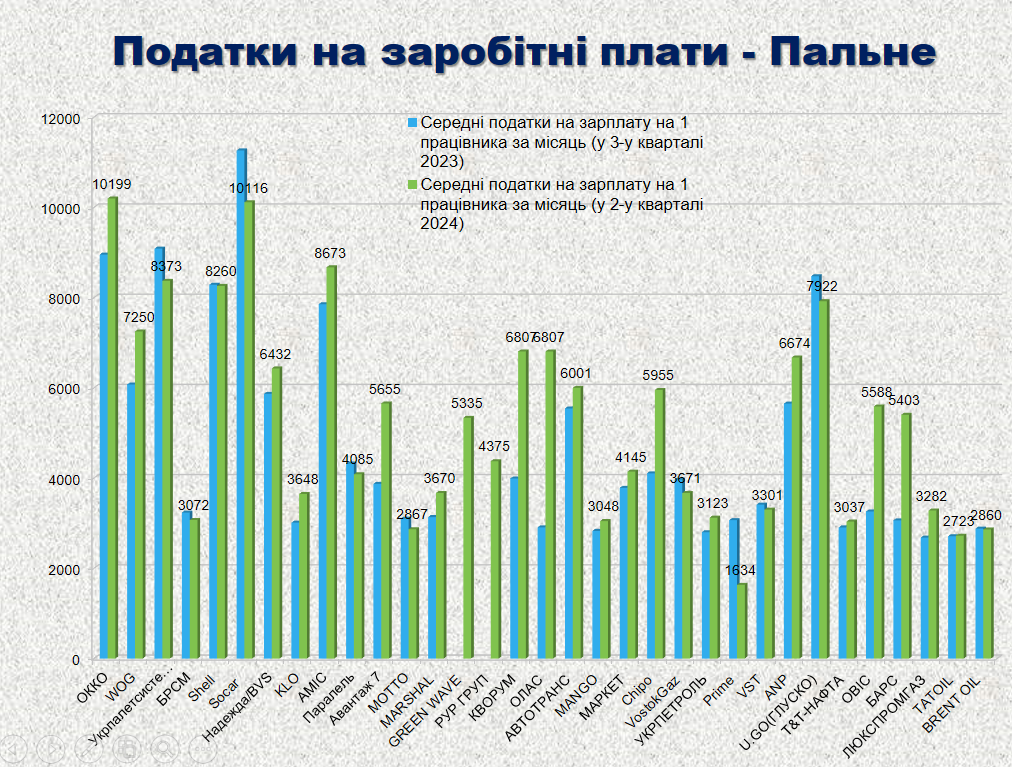

Детальніше про найбільші схеми. Перша – зарплати “в конвертах”. Рекомендаціями від експертів завжди були зниження навантаження на фонд оплати праці. У 2022 році підготовлений відповідний законопроєкт, але його реалізація відкладена через воєнні дії. Тіньова частка зарплат продовжує зростати. Аналіз ринку побутової техніки та електроніки показує, що лише частина компаній сплачує офіційні зарплати, а інші – мінімалку з додатковою виплатою “у конверті”. Державна податкова служба та Бюро економічної безпеки можуть дослідити ці дані та виявити порушників. Результати даного дослідження були надіслані народним депутатам та правоохоронним органам. Аналогічна історія спостерігається на ринку пального. Якщо найбільші кити в галузі – ОККО, WOG, SHEL, сплачують більше 20 тис гривень заробітньої плати своїм працівникам, то VIST, MANGO та інші платять мінімалку та відповідно щось до неї.

У даному випадку рекомендація тільки одна – перезавантаження БЕБ, Податкової служби та посилення контролюючих заходів щодо мінімізації схем.

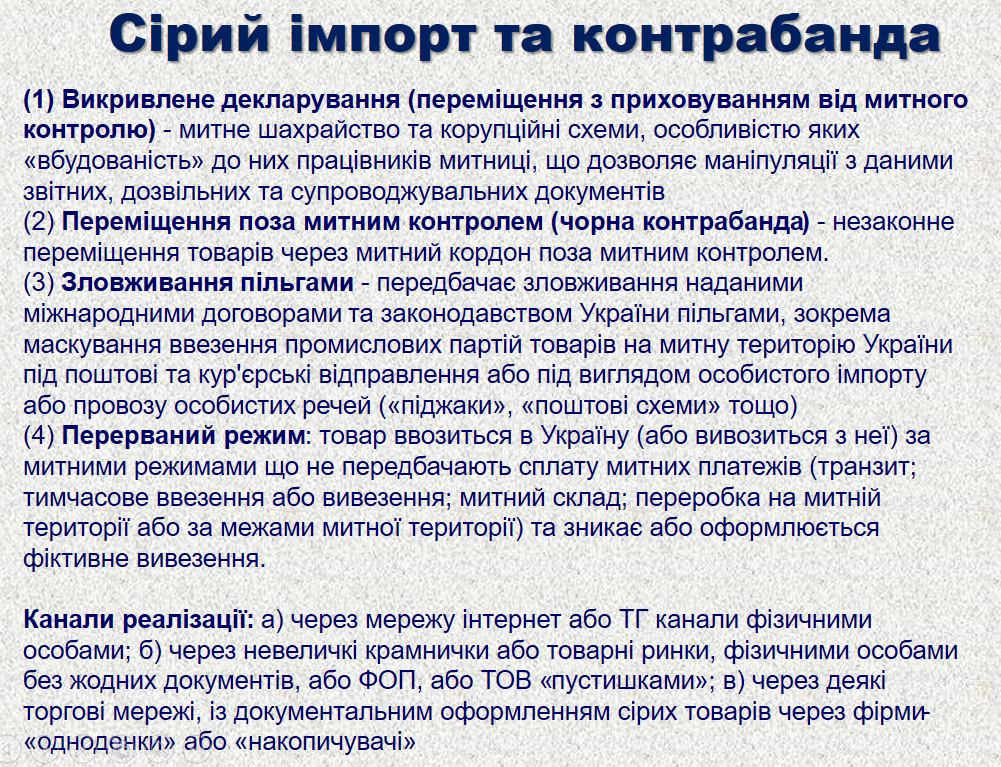

Друга схема – митні махінації. Вони включають викривлене декларування, переміщення товарів з приховуванням від митного контролю, чорну контрабанду та зловживання пільгами. Особливо активно зростає контрабанда через поштові відправлення. Оцінка втрат становить 120-167 млрд гривень, яку ми отримали шляхом аналізу міжнародної дзеркальної статистики.

Канали реалізації набирають обертів. Виявлено цілу низку варіантів: інтернет-торгівля, телеграм-канали, продаж без оформлень документів, продаж фізичними особами, крамнички, товарні ринки, через ФОП, або ТОВ «пустишками», через фірми «одноденки» або «накопичувачі».

Рекомендується провести перезавантаження Митної служби та забезпечити автоматичний обмін інформацією з іншими країнами.

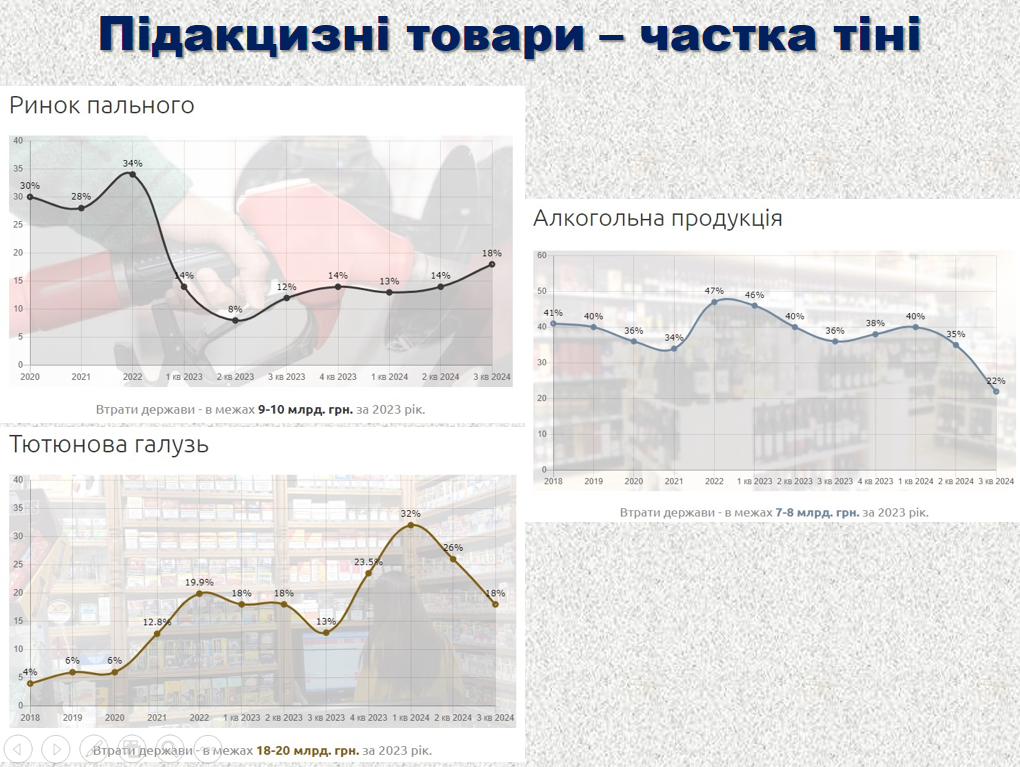

Третя значуща схема – контрафакт та нелегальна торгівля підакцизними товарами. Графіки показують, що рівень тіньової торгівлі змінюється непередбачувано, навіть попри посилений контроль, наявність РРО та товарного обліку. Ринок пального спочатку впав, потім знову зріс; алкогольна продукція демонструє зниження; тютюнова галузь – нестабільна.

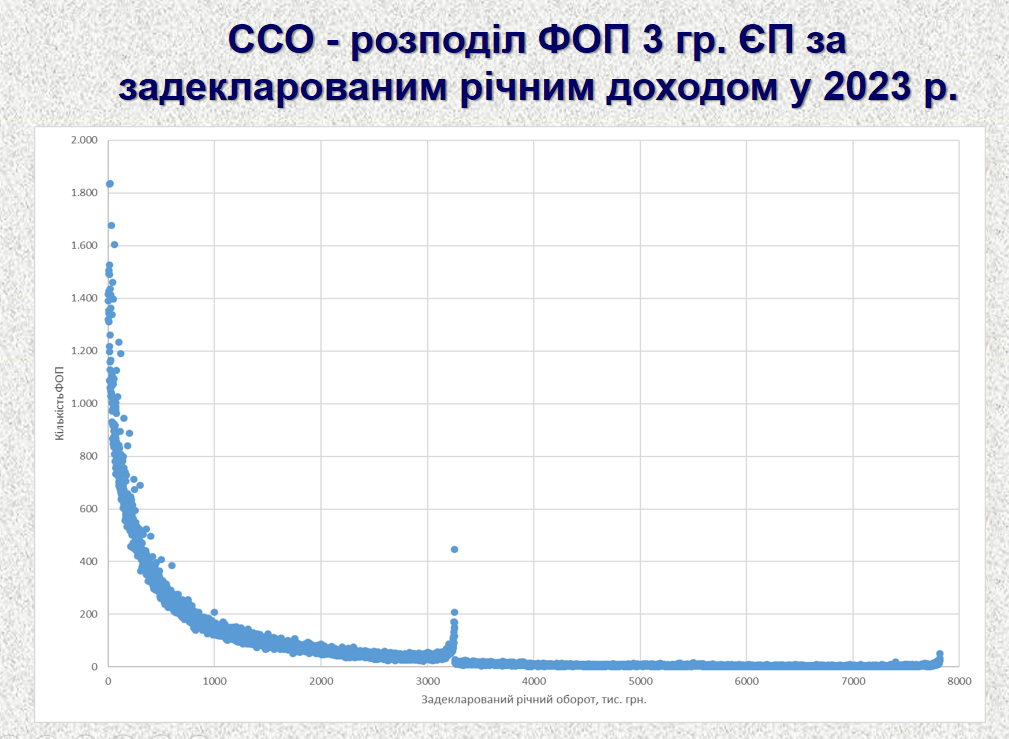

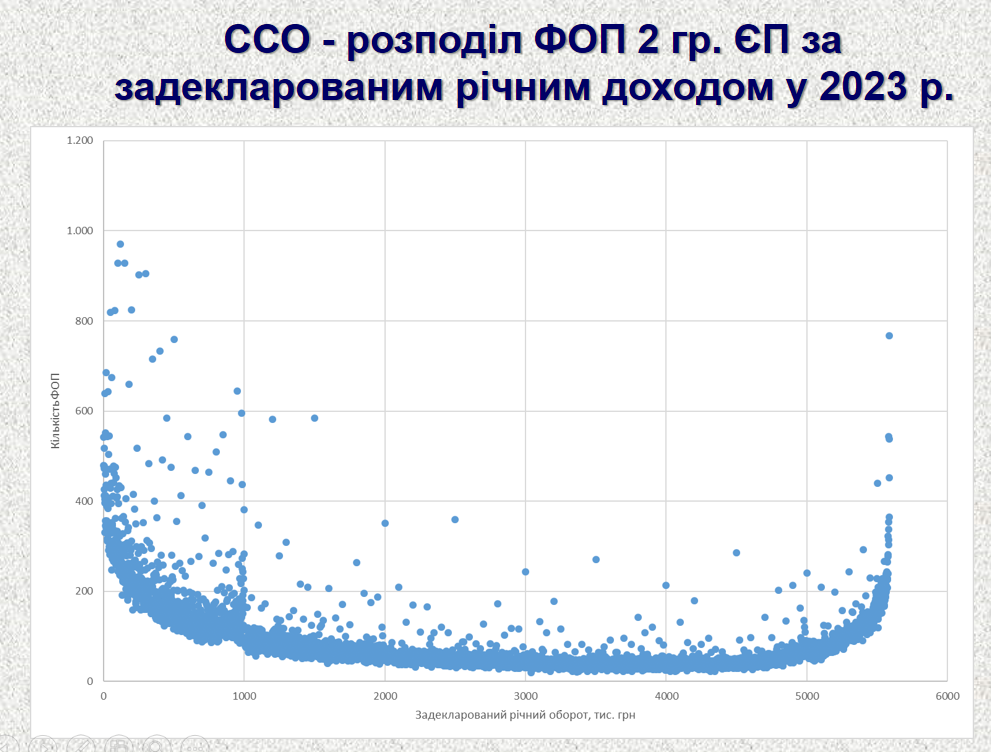

Також проаналізували схеми, пов’язані зі спрощеною системою оподаткування. Так званий “хвіст” схемників, яких виявили та оцінили за допомогою економетричного аналізу, показує частку у 2 групі ФОП менше 10%. Щодо 3 групи ФОП, то схеми майже припинилися, “хвіст” мінімальний.

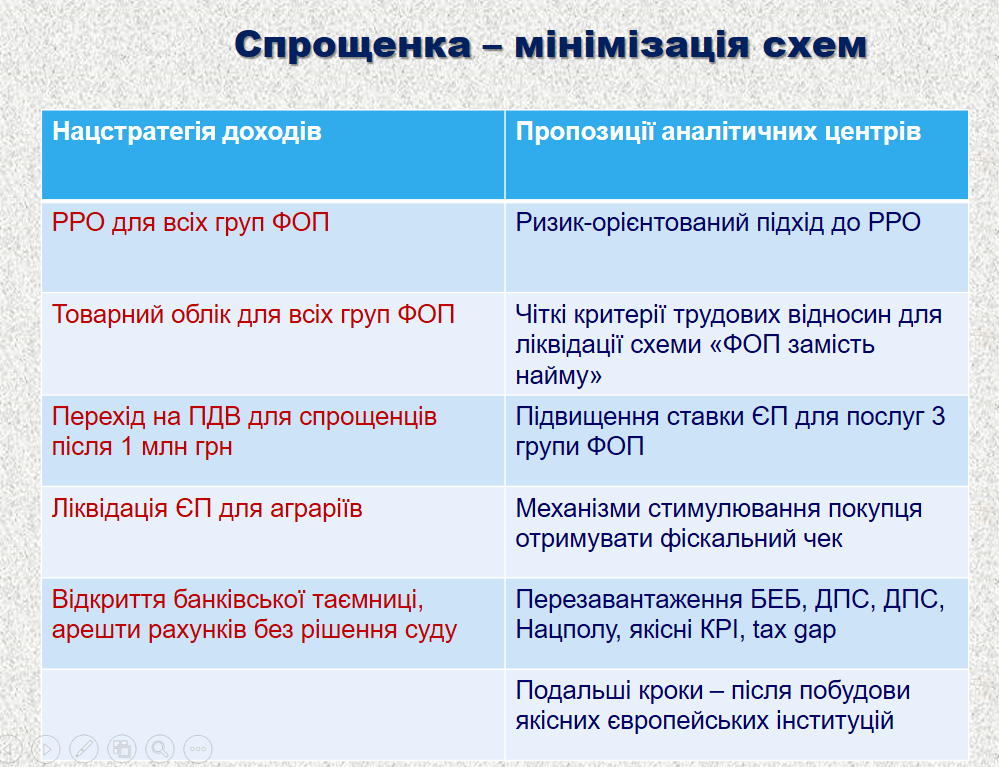

Чинні заходи для спрощенки не допомагають зменшити тінь. Пропозиції у Національній стратегії доходів є контрпродуктивними, загрожуючи ще більше загнати спрощену систему в тінь.

Натомість пропозиції аналітичних центрів включають:

– чіткі трудові критерії;

– ризик-орієнтований підхід до використання РРО;

– незначне підвищення ставки для послуг 3 групи ФОП;

– ефективні державні інституції: перезавантаження БЕБ, ДПС, Нацполу, введення якісних KPI тощо.

– Як Ви оцінюєте дослідження та представлені оцінки?

Данило Гетманцев

Хочу розпочати з подяки експертним центрам за проведення цього дослідження. Дуже важливо, що експерти порушують питання та намагаються оцінити масштаби тіньової економіки. Це завдання непросте, адже, якщо говорити відверто, тіньова економіка має таку природу, що її складно точно виміряти математично. Проте, ми можемо мати певні оцінки, прогнози й непрямі припущення щодо її обсягів.

Не можу повністю погодитися з деякими моментами, озвученими Олегом. Наприклад, у звіті зазначено значну суму, пов’язану з конвертаційними та транзитними операціями. Я б не виділяв це як окрему категорію, оскільки це лише один зі способів ухилення від оподаткування, який застосовується в різних схемах – від алкоголю і тютюну до контрабанди, навіть у наркоринку. Використання подібних схем є одним із механізмів ухилення від сплати податків.

Загалом зазначені припущення досить близькі до реальності, і навіть якщо є певні розбіжності, вони не критичні.

За нашими підрахунками, обсяги, які колеги визначають, сягають близько 400-450 млрд гривень на рік у вигляді податкових недонадходжень. Це не загальний обсяг незаконних операцій, а саме втрати для бюджету в податках, які держава могла б зібрати.

Цього року ми плануємо залучити до державного бюджету близько 100 млрд гривень від детінізації, і вже є перевиконання. За даними на кінець жовтня, зібрали 66,7 млрд гривень лише за податковими надходженнями. До кінця року, якщо не досягнемо 100 мільярдів, то наблизимося до цієї цифри. Це результат роботи, який показує, наскільки великий потенціал має антикорупційна діяльність.

– Власні надходження бюджету становлять приблизно 1,7 трлн гривень, втрата 450 млрд гривень – це значна частка від загальної суми. Чому схеми продовжують існувати, на чому вони тримаються?

Данило Гетманцев

Це питання риторично-філософське. Якщо говорити про причини, то слід заглибитися аж у 1917 рік, а то й на 300 років раніше. Але якщо говорити про сучасність, то в нашій державі існував певний неформальний “договір” між елітами або квазіелітами та суспільством, у межах якого держава досить поблажливо ставилася до ухилення від податків, а корупцію десятиліттями прощали й сприймали надто толерантно.

Ця ситуація сприяла виникненню клановості як у суспільстві, так і в державному апараті. Клани – це не просто олігархи, політики чи політичні партії. Це система горизонтальних зв’язків у правоохоронних органах, фіскальних структурах та інших державних органах, в тому числі з бізнесом, який отримує додаткову маржинальність, ухиляючись від податків. Ці зв’язки створюють міцну систему, здатну самозахищатися, відтворюватися і протистояти спробам її зруйнувати.

Ми бачимо певні успіхи у боротьбі з тіньовою економікою. Наприклад, на ринку спирту й алкоголю спостерігається зменшення тіньового сектору, і цей тренд очевидний і незворотний. У жовтні прийняли закон, що остаточно має закрити тіньовий ринок спирту. Ця робота тривала два роки й вже приносить результати.

Однак ринок тютюну є більш корумпованим, бо там обертаються значні тіньові гроші – близько 20 млрд гривень щороку приховується від акцизного податку. Боротьба з “тютюновою мафією” є складною: зменшуємо тіньовий сектор, але часом він знову зростає через зв’язки ділків із правоохоронцями, які сприяють відновленню схем.

Клановість, яку ми маємо зламати, – це ворог не менший, ніж ті, що на фронті. Вона породжує нерівність умов господарювання, сприяє розвитку тіньової економіки та формує всі схеми ухилення від оподаткування. Навіть “білий” бізнес, працюючи у стихійно сформованій системі організації ринку, змушений вдаватися до застосування податкових ухилень, щоб не втрачати маржинальність та вижити. Така система є згубною для країни та її майбутнього. Наше завдання номер один – зруйнувати ці клани.

– Багато розмов про перезавантаження інституцій: БЕБ, ДПС, ДМС. Яке Ваше бачення, чи має це стати основним напрямом зосередження зусиль?

Данило Гетманцев

Ми повинні визнати, що простих і швидких рішень для серйозних, складних проблем не існує. Ніхто не зможе вирішити проблему клановості нашої економіки та й загалом нашого суспільства за один день. Це тривалий процес. До речі, такий шлях пройшли всі наші західні партнери, від Великої Британії до Сполучених Штатів. Їм знадобився чималий час для змін, але вони змогли це подолати. На жаль, ми не маємо такого часу і повинні діяти швидше.

Перезавантаження митниці якраз спрямоване на те, щоб зламати кланові зв’язки. Важливо перезавантажити не лише ДМС, а й Бюро економічної безпеки (БЕБ), й інші органи також. Глобальна переатестація допомагає зруйнувати зв’язки. Це процес, який повинен тривати та демонструвати позитивний тренд у детінізації економіки, збільшенні надходжень до державного бюджету, а також у кримінальних справах, які вже передані до суду з вироками.

Важливо оцінювати роботу цих органів за чіткими ключовими показниками ефективності, що, відповідно до прийнятих законів, мають бути складовою частиною контракту з керівниками органів. Оцінюючи KPI, ми зможемо чітко визначати, чи рухається система в правильному напрямку та чи справді відбувається її оздоровлення зсередини.

Олег Гетман

Продовжуючи цю думку, хочу зазначити, що корупція дорівнює монополія плюс дискреція мінус підзвітність. Тож ми повинні руйнувати монополії і, за умов наших ще слабких інституцій, не розширювати дискреційні повноваження.

Ми не можемо дозволяти податковим органам або Нацполу додаткові повноваження на зразок арешту рахунків чи майна без рішення суду або розкриття банківської таємниці. За поточного рівня розвитку інституцій такі заходи будуть контрпродуктивними.

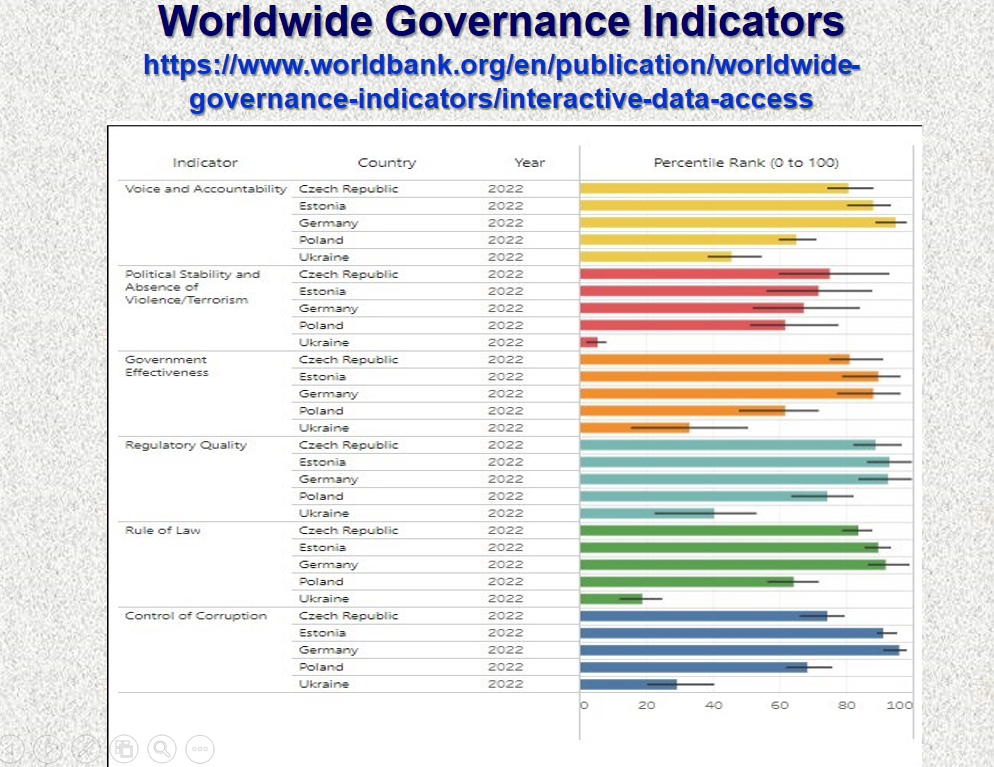

Якщо порівняти Україну за якістю державного управління (Worldwide Governance Indicators) за такими показниками, як регулювання, верховенство права та контроль корупції – навіть із відносно слабкими країнами Європи, розрив між нами і цими країнами аналогічний до розриву між слабкими і сильними європейськими державами.

Перед тим як розширювати дискреційні повноваження й надавати значні права правоохоронцям, необхідно провести повне перезавантаження ключових інституцій за активної участі міжнародних експертів. Це стосується не тільки митниці, податкової та БЕБ, а й Нацполу, який не може належно контролювати навіть підакцизну продукцію. Нам також потрібно завершити судову реформу, провести перезавантаження прокуратури, реформувати Рахункову палату та інші інституції.

На мою думку, лише після цього, коли ми досягнемо рівня країн на кшталт Чехії чи Греції у World Governance Indicators, можна буде розглядати суворі заходи, які пропонує Мінфін.

Даниле, як Ви оцінюєте потребу в перезавантаженні цих структур і судової реформи?

Данило Гетманцев

Так, я повністю підтримую вашу думку. З приводу Нацполу, я не є спеціалістом із загальної правоохоронної діяльності (не економічної), тож не можу дати глибокий аналіз.

Очевидно, що існують проблеми в Департаменті стратегічних розслідувань (ДСР). Ми неодноразово звертали на це увагу комітету, відповідні висновки чітко зафіксовані в рішеннях. Щодо поліцейських, які патрулюють вулиці, тут важко дати відповідь, проте мені здається, що теперішній стан значно кращий, ніж до формування Національної поліції у нинішньому вигляді. Тут ми бачимо поступальний розвиток. Це не ідеал, але це вже крок уперед у порівнянні з минулим. Важливо, приймаючи подальші рішення, не зруйнувати позитивний прогрес, який вже створений.

– Якщо уявити, що у 2022 чи 2023 році відбулося успішне перезавантаження, якою б могла бути оцінка цього процесу?

Данило Гетманцев

Якби це сталося раніше, ми вже мали б результат.

Навіть при всіх моїх повноваженнях і можливостях, без підтримки суспільства це зробити неможливо.Очевидний приклад – ринок тютюну. Ми досягли того, що всі сірі виробники зупинили свою діяльність, зменшивши частку нелегального ринку з 24% до 14,5%. БЕБ відмінно відпрацював. Але з вересня деякі з виробників відновили роботу, і один з них уже судиться за отримання нової ліцензії від Державної податкової служби.

Кланова система є надзвичайно потужною. Багато людей харчуються тіньовими доходами й чинять величезний опір. Одним розчерком пера ми не можемо вирішити цю проблему без підтримки суспільства.

Тому я закликаю до співпраці, адже й перезавантаження може привести до ще гірших результатів. Згадаймо, як створили Бюро економічної безпеки, щоб припинити діяльність податкової міліції, але в результаті отримали податкову міліцію з іншою вивіскою.

Якщо вважати, що все перезавантажиться само по собі, нічого не буде. Це наша спільна робота, до якої я закликаю бізнес і громадськість. В інтересах бізнесу перезавантажити ці органи так, щоб вони працювали на державу, боролися з недоброчесними конкурентами, які ухиляються від оподаткування, і забезпечували рівні умови ведення бізнесу.

Якби ці дії почалися у 2019 році, ми вже зараз мали б результати. Якби ми розпочали у 2023 році, ми також мали б певні результати. Але, на жаль, обставини склалися інакше. Закони проходили через Верховну Раду із супротивом. Без допомоги бізнесу і громадськості це було б неможливо.

– Хотів би звернути увагу на поточну політику податкового адміністрування, яку формує Міністерство фінансів, зокрема на ситуацію зі СМКОР. Чи справді система покращує ефективність збору податків? Чи забезпечує вона справедливість в оподаткуванні?

Данило Гетманцев

В жодному випадку не можу сказати, що СМКОР є ідеальною системою. Більше того, податкове адміністрування загалом працює значно ефективніше в ЄС чи Сполучених Штатах, ніж у нас. Однак у наших реаліях СМКОР є найкращим з усіх варіантів з недоліками.

Якщо ми просто скопіюємо податкові механізми, які використовують в ЄС, наприклад, у Польщі, то отримаємо значно жорсткіші правила, ніж у СМКОР. Наприклад, там податкові органи мають право арештовувати рахунки платників на три місяці з повним доступом до їхніх банківських даних. Це набагато суворіші заходи, ніж ті, що передбачає СМКОР.

Щодо ефективності роботи системи, наведу кілька актуальних даних. У жовтні рівень блокування податкових накладних становить 0,6%, тоді як у вересні -0,67%. Порівняно з 2023 роком, коли середній показник був майже 0,94%, це досить позитивна динаміка. Система вдосконалюється, і обсяг заблокованих податкових накладних поступово зменшується.

За 2024 рік 27,5% заблокованих податкових накладних взагалі не було подано на розблокування, що вказує на те, що платники податків усвідомлюють, що операції були сумнівними. Це стосується обсягу близько 8 млрд гривень.

За рішенням суду від загальної кількості податкових накладних було розблоковано 0,00841%, або 1,14% від заблокованих.

Загалом 71,5% заблокованих накладних було розблоковано рішенням комісії, що свідчить про ефективну роботу системи.

Відсоток блокування потрібно знижувати, але не шляхом невиправданої відмови у розблокуванні, а шляхом зменшення кількості операцій, які система вважає сумнівними. З цим ми працюємо, загальна тенденція на краще є очевидною.

Щодо альтернатив, зокрема арешту рахунків та доступу до банківської таємниці, – більшість не погодиться на такий рівень контролю. Тому серед існуючих варіантів обираємо той, який є менш шкодливим.

Нагадаю, як було до впровадження СМКОР у 2017 році. Тоді у податковій працювало 60 тисяч працівників, зараз – 22 тисячі. Крім того, були тотальні податкові перевірки, у межах яких було важко досягти прозорості. СМКОР надає можливість чітко визначити, хто винен і хто правий, на відміну від виїзних аудиторських перевірок, де це дуже складно.

Цей інструмент є ефективнішим і більш прозорим, ніж попередні методи. Це моя особиста оцінка. Коли Україна стане членом ЄС, ми змушені будемо відмовимося від СМКОР, але нова система також може виявитися непростою.

– На якомусь етапі ми все ж відмовимося від цієї системи. Важливо не представляти тимчасовість як абсолют від якого очікується задоволеність суспільства. Потрібно вималювати динаміку та перспективи запланованих змін, до чого ми рухаємося, і пояснити причини.

Якщо говорити про математичну оцінку ефективності СМКОР, то у 2024 році ми отримали зростання збору ПДВ на 73% порівняно з 2021 роком. Це показовий результат.

З грудня 2021 року СМКОР почав повноцінно працювати, податкова більше не заплющує очі на операції, відомі як «скрутки». Зараз, якщо такі операції залишилися, то це мінімальний відсоток, які стали настільки складними та інтелектуально продуманими, що виявити їх на рівні СМКОР важко. Для цього потрібні виїзні перевірки аби перерахувати залишки.

Жоден податковий контроль не викликає оплесків у платників податків, але без нього неможливо забезпечити стабільність податкової системи.

Олег Гетман

Система СМКОР має два абсолютно різні боки.

З одного боку, вона ефективна для держави, що можна виміряти через втрати бюджету. Якщо у 2014 році держава втрачала від схем із ПДВ від 65 до 80 млрд гривень, то тепер ці втрати скоротилися до 15 до 18 млрд гривень. Йдеться вже про високоінтелектуальні «скрутки».

Однак є й інша сторона. Система щомісяця блокує накладні 22 тисяч компаній. Приблизно половина з них зникає, а інша половина подає документи для розблокування, що вказує на помилкові блокування у понад 50% випадків. Тобто вдосконалювати систему потрібно.

Аналітичні центри пропонують модифікацію: блокувати на 30 днів, а далі автоматично розблоковувати всіх, окрім випадків із продовженим терміном до 60 днів, коли починаються детальні податкові перевірки. Така ідея все ще обговорюється, що може суттєво покращити СМКОР.

Для держави та вирівнювання конкуренції СМКОР є потужним позитивним інструментом. Але для платників податків, яким доводиться подавати великі обсяги документів для розблокування, – це створює додаткові витрати часу і є значним недоліком.

Данило Гетманцев

99,4% всіх податкових накладних не блокуються. Блокуються 0,6% податкових накладних, з яких 71,5% успішно розблоковуються за рішенням комісії. Отже, реальна частка накладних, які потрапляють під блокування без причини, є незначною – близько 0,3%. Це важливо враховувати, коли оцінюємо ефективність системи.

Щодо альтернативних пропозицій до СМКОР, я не категоричний противник, але не впевнений, що такий підхід буде ефективнішим. Тому, вона з усіх поганих є найкращою.

Збільшення податкових надходжень від ПДВ вказує на позитивний ефект від детінізації торгівлі. Хоча процес фіскалізації ще не завершено, деякі підприємці продовжують обходити правила. Необхідність покращення адміністрування з боку Державної податкової служби є цілком обґрунтованим та актуальним.

Щодо подрібнення бізнесу для ухилення від оподаткування, коли великий та середній бізнес використовує ФОПів, щоб скористатися податковими пільгами для ухилення від оподаткування, це дискредитує систему єдиного податку, яка загалом є корисною, але підривається такими зловживаннями.

Детінізація та діджиталізація – ці два напрями спрямовані для забезпечення рівних умов для господарювання та створення прозорої системи адміністрування податків.

Щодо діджиталізації, ми зараз активно займаємося впровадженням електронного аудиту. Хочемо якнайшвидше ухвалити відповідний законопроєкт, який передбачає запровадження так званого “софт файлу”, що значно спростить та змінить формат взаємовідносин між державою і платниками податків.

Також передбачено запуск електронної акцизної марки з 2026 року, а вже у 2025 році розпочнеться її тестування. Електронний кабінет платника податків суттєво вдосконалюється.

Основне завдання у сфері діджиталізації – це впровадження рішень. Плануємо ухвалити й кілька точкових рішень, зокрема впровадження директиви DAC7 (покращення взаємодії між країнами ЄС щодо оподаткування), яку від нас вимагає МВФ.

Окрім цих двох напрямів, є ще один важливий пріоритет – євроінтеграція. Все, що стосується євроінтеграції, є нашим пріоритетом. Скільки б ми не працювали в парламенті, будемо докладати всіх зусиль для прискорення цих реформ.

Олег Гетман

Згідно з нашим дослідженням, ситуація зі схемами на спрощеній системі оподаткування виглядає наступним чином: на 1-й групі схем майже не існує, на 2-й та 3-й вони присутні в обмеженій кількості – приблизно 10% та близько 8% відповідно. Втрати бюджету від цих схем незначні, проте уряд та депутати постійно привертають увагу до спрощеної системи й прагнуть її реформувати. Ми проаналізували можливі шляхи, які допоможуть удосконалити систему, не нашкодивши доброчесному бізнесу, але зменшивши можливості для схем.

У нашій порівняльній таблиці ми виділили два підходи. Ліворуч – непродуктивні та навіть шкідливі заходи, запропоновані Національною стратегією доходів від Мінфіну. В планах запровадити жорсткий товарний облік, обов’язковий ПДВ після доходу в один мільйон гривень, ускладнити податковий облік для аграріїв, відкрити банківську таємницю, що, на нашу думку, призведе до тінізації економіки, зростання корупції та ліквідації однієї з небагатьох переваг для малого бізнесу в Україні.

Натомість праворуч, виділені пропозиції аналітичних центрів, які сприятимуть ефективному контролю без шкоди для чесного бізнесу. Ми пропонуємо:

– встановити чіткі критерії для визначення трудових відносин, щоб уникнути схеми «ФОП замість найму», у законопроєкті №5054-1 вже прописані ці критерії;

– впровадити ризик-орієнтований підхід до РРО: реєстратори розрахункових операцій потрібні тільки для суб’єктів з високими ризиками перевищення лімітів оподаткування;

– поступове збільшення ставки єдиного податку на 3-й групі для ФОПів, які надають послуги, до 8% для зменшення розриву;

– запровадити механізми, які заохочуватимуть покупців отримувати чеки, наприклад, через фіскальну лотерею, що додасть контроль над ризиковими суб’єктами;

– перезавантажити податкові та митні органи під контролем міжнародних експертів для запобігання корупції та підвищення ефективності.

Ми сподіваємося співпрацювати над пакетом реальних змін, що дозволить вдосконалити спрощену систему оподаткування: підтримати малий бізнес та мінімізувати тіньові схеми.

Ця дискусія створена CASE Україна за підтримки ІСАР Єднання у межах проєкту «Ініціатива секторальної підтримки громадянського суспільства України», що реалізується ІСАР Єднання у консорціумі з Українським незалежним центром політичних досліджень (УНЦПД) та Центром демократії та верховенства права (ЦЕДЕМ) завдяки щирій підтримці американського народу, наданій через Агентство США з міжнародного розвитку. Зміст дискусії не обов’язково відображає погляди ІСАР Єднання, погляди Агентства США з міжнародного розвитку або Уряду США.