Розвіюємо міфи: у нас одне з найнижчих у світі податкових навантажень на оплату праці?

Чи можна оцінити податкове навантаження на заробітну плату в Україні як занизьке? Вважаємо, що ні. Це не так.

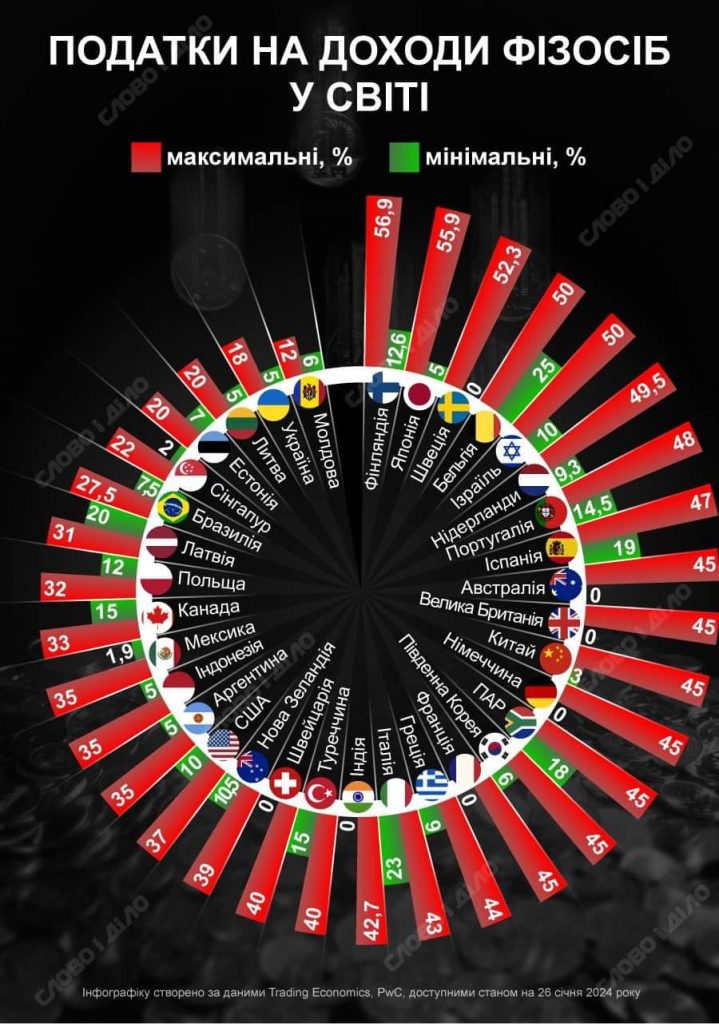

Нещодавно в соцмережах активно поширювали інфографіку про податки на доходи фізосіб у світі. І за цією статистикою, ніби в Україні одна з найнижчих максимальних ставок – 18%. Багато це чи мало? Чи можна оцінити податкове навантаження на заробітну плату в Україні як занизьке? Вважаємо, що ні. Це не так.

Дехто намагається зробити висновки щодо недостатньо високого податкового навантаження на основі міжнародного зіставлення найвищих ставок податків. Не радимо використовувати це порівняння. Далеко не всі країни застосовують єдину ставку оподаткування заробітних плат. Для того, щоб аргументувати більш предметно ілюструємо на прикладі Франції, де у 2022 році застосовувалася найвища ставка податку 45%. Однак, ця ставка податку лише складова прогресивної шкали оподаткування і принаймні у 2022 році застосовувалася лише до тієї частини доходу платника податку, яка перевищувала 168 994 євро на рік.

Якщо припустити, що людина у Франції заробляє більш-менш типові 41 150 євро на рік, то вона сплатить 10777*0+(27478-10777)*11%+(41150-27478)*30%=5938,71 євро, що становить приблизно 15% від зарплати (вищий відсоток нараховується не на всю суму, а на різницю між попереднім рівнем/ями). Погодьтеся, це зовсім не 45%. В середньому для країн ОЕСР як прибутковий податок робітник сплачує 13% обсягів, сплачених роботодавцем на його користь.

Щобільше, прибутковий податок – це лише частина податкового навантаження. В більшості країн із зарплати сплачуються і інші податки. Так, наприклад у Фінляндії на додаток до прогресивної шкали оподаткування 0-31,5% це так званий церковний податок в 1-2% та муніципальний податок 17-23,5% залежно від регіону. В більшості країн ОЕСР застосовуються внески на обов’язкове державне соціальне страхування, рівень яких дуже часто навіть вищий за рівень прибуткових податків. В середньому для країн ОЕСР працівник та роботодавець сплачує трохи менше ніж 21,6% на обов’язкове державне соціальне страхування. В Україні ж на додаток до прибуткового податку з громадян також із заробітної плати сплачується військовий збір розміром в 1,5%. В Україні, на зарплату також нараховується єдиний соціальний внесок розміром 22%. І хоча останній де-юре є соціальним страховим внеском, де-факто за визначенням він залишається податком, оскільки розмір цих внесків практично не має зв’язку із майбутніми страховими виплатами.

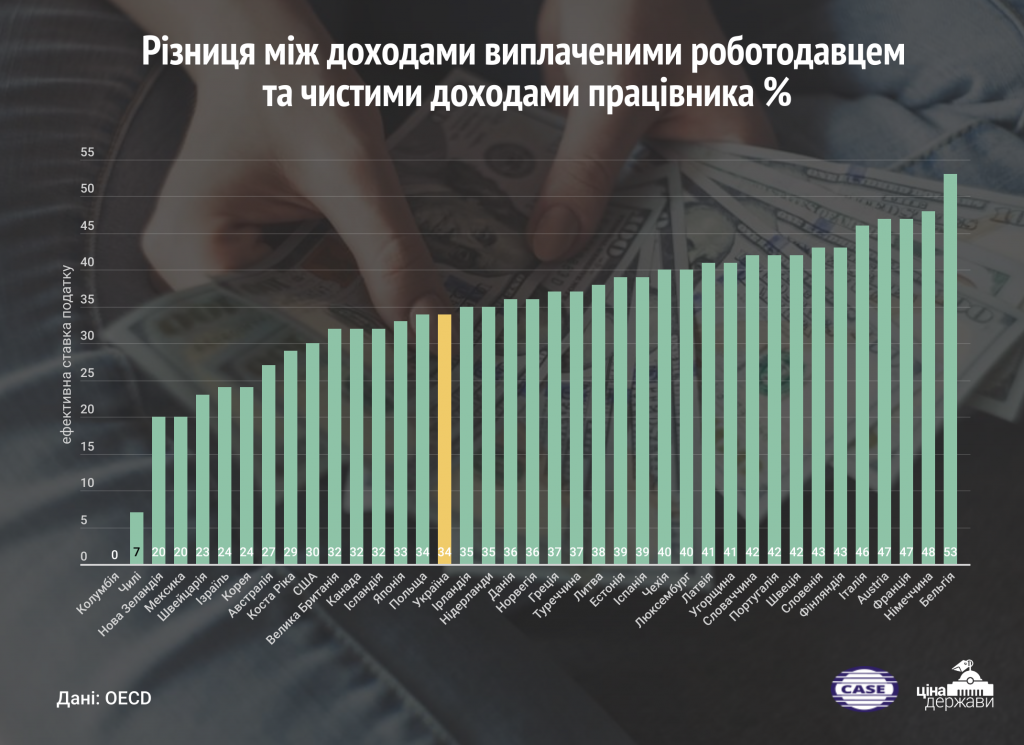

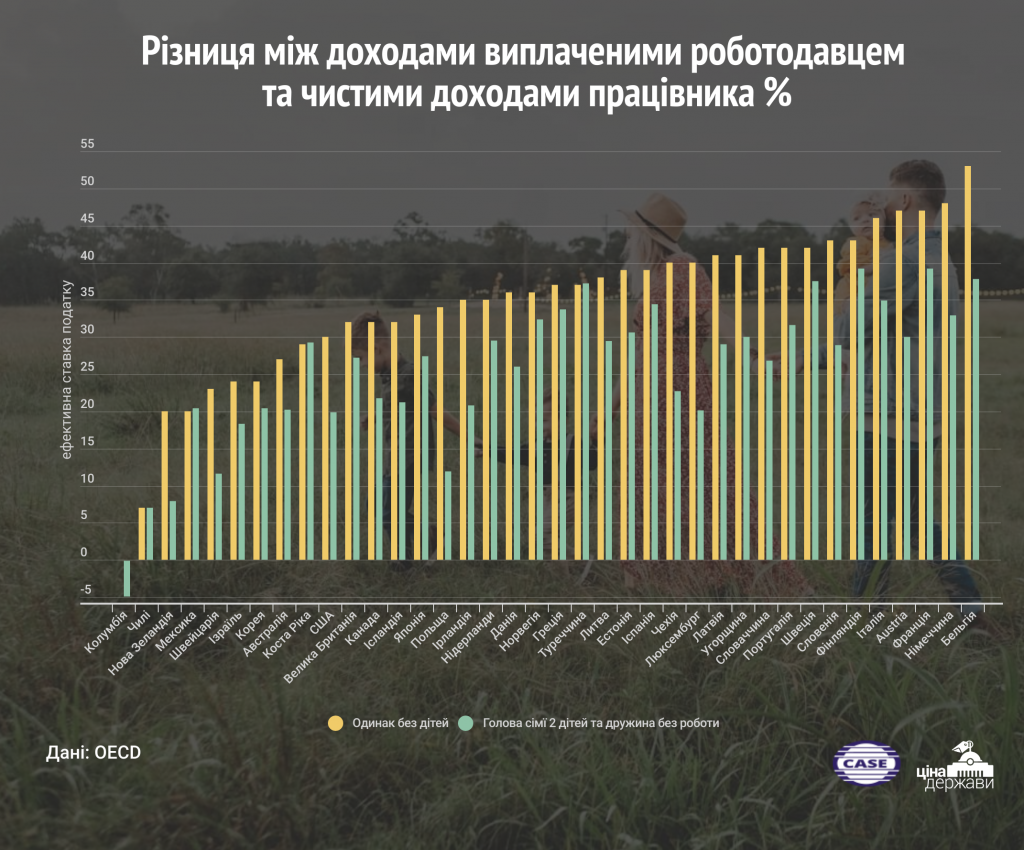

Таким чином, показник для міжнародного порівняння податкового навантаження має бути більш комплексним. Одна з прийнятних опцій для порівняння – показник «податкової різниці», що розраховується ОЕСР як різниця суми сплаченої на оплату праці роботодавцем та отриманої на руки робітником. Так от, за показником податкового навантаження на заробітну плату в Україні є цілком порівнянним із країнами ОЕСР, а в деяких випадках навіть і вище. В середньому в Україні у 2024 році очікується, що із валової заробітної плати у 21 852 грн на місяць, впродовж року буде сплачено 28% або 47 200 грн прибуткового податку та ще 1,5% або 3 933 грн військового збору. Крім того, до соцфондів буде сплачено 22% або ж 57 689 грн єдиного соціального внеску. В результаті «на руки» працівник на місяць буде отримувати всього 17 591 грн. Таким чином, в рахунку на оплату праці 34% становитимуть тільки податки та обов’язкові платежі на оплату праці.

Водночас у країнах ОЕСР середня частка суми прибуткового податку, внесків та відрахувань як роботодавця, так і робітника на обов’язкове державне соціальне страхування у витратах на оплату праці для середньостатистичного працівника без дітей і сім’ї у 2022 році становила 34,6%. Найнижчі показники в Чилі, Колумбії, Коста-Риці – 0%. Для 63% країн ОЕСР це значення належить проміжку 30-45%[1,2]. Природно, що показник є вищим для більш розвинутих країн. Так середній показник для країн ОЕСР – 22 становить 41,2%.

Щобільше, на відміну від України, в цих країнах ефективна ставка податку є набагато меншою, якщо врахувати можливість знизити податки залежно від складу сім’ї та рівня трудових доходів подружжя. Так, найбільші суми, які може сплати платник податків — одинак — в Бельгії (53%) та Німеччині (48%). Зважаючи на можливість сплати податку з урахуванням складу сім’ї податкове навантаження для того ж рівня середньої зарплати в цих країнах скорочуються до 15.2 % та 15% відповідно.

Друга частина

Також нагадаємо і про іншу частину податкового чека, яку сплачує будь-який громадянин своєї країни, в тому числі України, вже не на роботі, а в магазині. Так, податки не закінчуються на прибутковому податку та соціальних внесках. Навіть «пенсіонери» та/або ті хто отримує «зарплату в конверті» не перестають сплачувати податки із втратою офіційного робочого доходу. Звичайно, з пенсій не сплачується ПДФО, на пенсії не нараховується ЄСВ, а про зарплату в конверті податківці не здогадуються. Попри те ці люди сплачують податки в магазині оплачуючи спожиті товари та послуги. В Україні – це податок на додану вартість, який для більшості товарів становить 20% від вартості та стоїть окремим рядком в кожному чеку. Споживачі підакцизних товарів таких як паливо, алкоголь, тютюн сплачують ще та акцизний податок. Всього у 2024 році працівник із середньою чистою заробітною платою в 17591 сплатить в бюджет майже половину своїх надходжень або понад 155 тис. грн за рік, залишивши собі своїх чистих доходів на суму меншу за 165 тис. грн.

Тому податковий рахунок навіть пенсіонера із середньою обіцяною пенсією в 6 тис. грн також вагомий та у 2024 році становитиме тис. грн або п’яту частину доходів. З них 1 тис. грн буде сплачено у вигляді на ПДВ та ще трохи менше ніж триста гривень — акцизи та імпортне мито. Для працівника із чистою заробітною платою у 2024 році 17590 грн це означатиме 35180 грн податку на додану вартість та більш ніж 11 тис. грн акцизу та ввізного мита на рік. Сумарно, в бюджет піде майже половина заробленого платником податків.