Як поповнити місцеві бюджети і перетворити українців на відповідальних громадян

В Україні мало уваги приділяють питанню податку на нерухомість. Він існує, його запровадили, але місцеві громади не дуже активно ним користуються, імовірно, побоюючись соціальної напруженості та політичних наслідків. В Україні цей податок дає 0.22% податкових доходів місцевих громад, тимчасом як у світі це близько 27%.

Податок на нерухомість цікавий не лише фіскальним потенціалом, а і як інструмент формування відповідального громадянського суспільства. Ми задалися питанням: чи впливає підвищення податку на нерухомість на соціальну мобільність населення. Проаналізували дані США, де податок активно використовують. З’ясували, що податок на нерухомість не є тим чинником, який змушує людей змінювати місце проживання. Вважаємо, що податок на нерухомість потрібно активніше використовувати без жодних пільг. Окрім джерела доходів, цей податок є інструментом формування відповідальності та посилення зв’язку громадян з власною громадою.

Упродовж перших 22 років незалежності податку на нерухомість в Україні не існувало. Хоч як дивно, це не зробило українців ані заможнішими, ані відповідальнішими. 2013 року такий податок запровадили. Проте в такому форматі, що більшості власників нерухомості він не торкався взагалі. Як завжди, за українською традицією було передбачено пільги: квартири та житлові будинки, площа яких не перевищує 120 м кв. і 250 м кв. відповідно, не оподатковували. Те, що вартість такого об’єкта нерухомості може становити мільйони гривень і за українськими мірками їхні власники, м’яко кажучи, доволі заможні люди, дивним чином випало з уваги українського законодавця.

Як наслідок, так склалося, що українська система оподаткування нерухомого майна фізичних осіб (крім земельних ділянок) має якісну та кількісну відмінність від інших країн світу. Національною особливістю є його «прив’язка» до мінімальної зарплати, тимчасом, як у переважній більшості закордонних країнах – це вартість нерухомості. Утім, уже 2015 року, щойно органи місцевого самоврядування почали широко застосовувати податок на нерухомість, доходи від нього перевищили очікування. За результатами року, доходи від податку на нерухомість виявилися в 3.4 разу більшими, аніж було затверджено фіскальними планами на початку року.

Проте в масштабах місцевих бюджетів і порівняно з іншими країнами «урожайність» податку виявилася скромною. В Україні частка податку на нерухомість, відмінну від земельної ділянки, сплаченого фізичними особами до місцевих бюджетів, становила лише 0.05% усіх податкових надходжень місцевих бюджетів 2015 року, 0.15% – 2016 року та 0.22% – 2017 року. У розвинених країнах світу вона становить у середньому 27%. Зрозуміло, що не варто одразу порівнювати Україну із заможними країнами, однак їхній досвід показує напрям, в якому поступово, мірою розвитку економіки, буде рухатися Україна.

Серед імовірних причин такої мізерної ваги податку в доходах місцевих бюджетів можна назвати принаймні три. По-перше, формування державного реєстру речових прав на нерухоме майно – процес трудомісткий і поступовий, і поки що далекий до завершення, відповідно податок часто просто не нараховують через відсутність інформації в реєстрі. Друга причина – пільги зі сплати податку у вигляді зменшення бази оподаткування (на 60 кв. м – для квартир незалежно від їх кількості; на 120 кв. м – для житлових будинків незалежно від їх кількості; на 180 кв. м – для різних типів об’єктів житлової нерухомості, в тому числі їх часток (у разі одночасного перебування у власності платника податку квартири/квартир і житлового будинку/будинків, у тому числі їх часток)). Наявність пільг створює передумови для ухилення від сплати податку (наприклад, якщо квартира перебуває у спільній власності в рівних частинах, то кожен співвласник має право застосувати пільгу в повному обсязі. Таким чином, з квартири площею 120 кв. м, яка перебуває у власності двох осіб, сума податку на нерухомість становитиме аж нуль).

Третя причина – небажання місцевої влади підвищувати податкове навантаження на членів громади, оскільки це може викликати невдоволення. До речі, варто зазначити, що це доволі дієвий стримувальний чинник супроти прагнення підвищувати податкові ставки, шкода тільки, що не вдається його задіяти на загальнодержавному рівні, оскільки українці у переважній своїй більшості самостійно податки в бюджет не сплачують (за них це робить роботодавець і продавець), і тому зміни ставок їм не завжди очевидні.

Водночас варто зазначити, що органи місцевого самоврядування мають увесь необхідний інструментарій для підвищення надходжень від податку на нерухоме майно: повноваження щодо встановлення ставок податку та базу оподаткування, яку важко приховати.

Податки, особливо ті, які громадяни сплачують самостійно, – це традиційно чутлива тема для будь-якої країни світу, і Україна не виняток. Тому питання щодо наслідків, які можуть спричинити якісні зміни бази оподаткування для фізосіб, у власності яких є нерухомість, залишається відкритим. До всього варто зауважити, що в українській практиці доволі часто трапляється ситуація, коли фізособи, будучи власниками нерухомості, можуть не мати достатньо коштів на її утримання. Тому вони отримують від держави субсидії на сплату комунальних послуг, що само собою є унікальною світовою практикою, оскільки зазвичай пільги на сплату за комунальні послуги отримують мешканці соціального житла, яке належить громаді або державі.

Оскільки потенційно податок на нерухомість є потужним джерелом наповнення місцевих бюджетів, а повноваження регулювати його ставку належать органам місцевого самоврядування, ми спробували дослідити, чи не змусить людей якісна зміна бази оподаткування нерухомості позбуватися своєї власності?

У розвинених країнах світу, на відміну від України, податок на нерухомість справляють виходячи не з площі житла та мінімальної заробітної плати, а з вартості нерухомості. Зазвичай ця вартість максимально наближена до ринкової (оцінна, рідше – кадастрова), яку визначають акредитовані державою професійні оцінювачі.

Ми спробували оцінити можливий вплив зміни бази справляння податку на нерухомість (крім землі) на зміну місця проживання домогосподарств. Тобто якщо за базу оподаткування взяти ринкову вартість житла, то чи спричинить податок на нерухомість до зміни домогосподарствами з низькими доходами, але порівняно дорогою нерухомістю, місця проживання, скажімо, з центральної частини міста (де вартість нерухомості висока) на окраїну (де житло набагато дешевше). Іншими словами, що трапиться, якщо податок на нерухоме майно залежатиме від ринкової вартості цього майна.

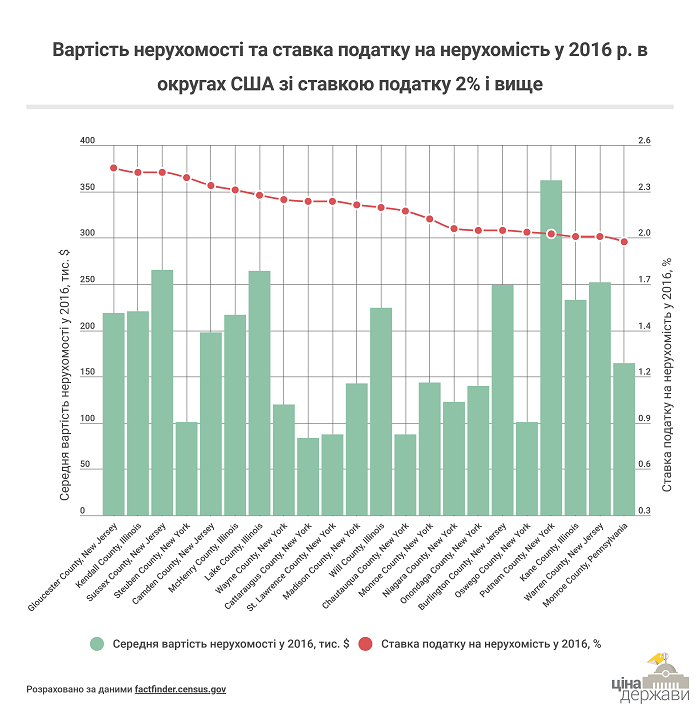

Змоделювати таку ситуацію ми спробували на основі відкритих баз даних країн світу, провести на їхній основі дослідження та екстраполювати результати в наші реалії. Найбільш повною, хоча й не досконалою (довжина статистичних рядів не завжди була однаковою), виявилася статистика США. Для дослідження ми взяли дані в розрізі територіальних округів (районів) про кількість домогосподарств, вартість нерухомості в їхньому володінні та ставок податку на нерухомість.

Аналіз зміни кількості домогосподарств від зміни ставки податку на нерухомість (виходячи з наявних даних і припущення, що підвищення ставки податку призведе до зміни місця проживання через рік) у межах окремих округів чіткої залежності не виявив. Переважно зростання ставки податку супроводжувалося збільшенням кількості домогосподарств (через рік). Проте є райони, в яких зміна ставки податку практично не спричинила жодної зміни в кількості домогосподарств.

Водночас у ході дослідження було виявлено, що:

- Ставку податку на кожен наступний рік закладають на основі прогнозу зміни вартості нерухомості в році, на який її встановлюють. А базою для прогнозу є дані про вартість нерухомості та кількість домогосподарств у попередніх роках. Ретроспективний аналіз показав, що в абсолютній більшості випадків, якщо передбачається зростання вартості нерухомості, ставку податку знижують, і навпаки, якщо прогнозують зменшення вартості нерухомості – ставку податку збільшують (за рахунок зміни ставки забезпечують стабільність надходжень).

- Оскільки податок на нерухомість надходить до місцевих бюджетів, то його ставку встановлюють виходячи з потреб місцевої громади. Наприклад, в округах з кількістю домогосподарств 20–23 тис. ставка податку 2016 року коливалася від 0.19 до 1.15% вартості нерухомості. До того ж чіткої прив’язки ставки податку до вартості нерухомості не спостерігалося (тобто в округах з практично однаковою вартістю нерухомості ставки податку могли суттєво (майже на 1%) різнитися).

- Різкої (у кілька відсотків) зміни номінальної величини ставки податку на нерухомість не відбувалося (коливаласяя в межах 0–0.2%). Це може бути ще одним свідченням незначної динаміки податкового тягаря на домогосподарства з оподаткування нерухомості, внаслідок чого не відбувалося їх переміщення в інші округи для проживання.

- Вищі ставки податку встановлювали в економічно розвиненіших районах і наближених до них округах (до того ж за вартістю нерухомості ці райони суттєво різнилися) (див. рис.). Тобто домінантою для оселення в певному окрузі є радше рівень його економічного розвитку, а не зміна ставки податку на нерухомість.

Як наслідок, мусимо зазначити: гіпотеза про те, що зміна ставки податку на нерухомість впливає на переміщення домогосподарств (на основі наявних даних щодо США), не підтвердилася. Радше на мобільність домогосподарств мають вплив інші чинники, серед яких можуть бути економічний розвиток і географічне розташування районів, а також індивідуальні характеристики домогосподарств.

А що ж в Україні? Давайте теоретично припустімо, що в Україні для оподаткування нерухомого майна, відмінного від земельної ділянки, встановили ставку податку 1% вартості нерухомості. У такому разі домогосподарству, яке проживає у квартирі комфорт-класу вартістю 1,5 млн грн, доведеться в рік сплатити 15 тис. грн податку на нерухомість. На листопад 2017 року ця сума дорівнює двом середньомісячним заробітним платам в Україні.

Виходячи з розглянутого вище досвіду маніпулювання ставкою податку, для підвищення надходжень до місцевих бюджетів від оподаткування нерухомості фізичних осіб, запобігання появі соціального напруження (у т.ч. процесів, пов’язаних зі зміною домогосподарствами місця проживання), а також для стимулювання соціальної відповідальності власників нерухомості можна розглянути кілька альтернативних сценаріїв розвитку. Варіант перший. Встановити невисоку ставку податку (наприклад, 0.1% вартості житла. Для змодельованої ситуації середньомісячна сума податку становитиме 125 грн. А це вже цілком прийнятна плата за володіння майном) і скасувати всі пільги. Наявність будь-яких категорій пільговиків завжди буде спричиняти до появи схем зменшення або ухилення від оподаткування. Варіант другий. Встановити порівняно високі ставки податків (наприклад, у межах 0.5–1% вартості нерухомості) та запровадити пільги для найуразливіших категорій платників (пенсіонерів, малозабезпечених подібних та ін.). У Грузії, наприклад, ставки податку на нерухомість диференційовано залежно від рівня доходів домогосподарства (для домогосподарств з річним доходом від 15.5 тис. дол. США до 38.8 тис. дол. США ставка податку становить від 0.05–0.2% ринкової вартості нерухомості (диференційована за районами), а для домогосподарств з річним доходом більш як 38.8 тис. дол. США – 0.8–1% ринкової вартості нерухомості).

Встановлення високих ставок податку та запровадження пільг можуть навіть зумовити зростання бюджетних надходжень в окремих районах. Утім, водночас це може спричиняти до появи схем ухилення від оподаткування, що ускладнюватиме адміністрування податку.

Тому саме перший сценарій (встановлення невисокої ставки і скасування пільг) можна умовно вважати більш соціально справедливим, оскільки в такому разі податок максимально нейтральний і відповідає принципам рівності і справедливості: сплатять його всі власники, а той, хто заможніший, володіє дорожчою нерухомістю, відповідно зробить більший внесок у бюджет громади. Окрім того, відсутність пільг запобігатиме застосуванню традиційних для українців схем ухилення від оподаткування, зокрема виробленням довідок про належність до тієї чи тієї пільгової категорії. Як наслідок, повинен посилитися зв’язок громадян з власною громадою, вони відчують, що зробили важливий внесок у бюджет, і внесок цей справедливий: ставка податку рівна для всіх, але заможніші сплатять більше.

Автор: Андрій Дуб, економіст CASE Україна

Це дослідження було оплачено приватною пожертвою одного з читачів “Ціни держави”